Por Tobias Adrian, Gita Gopinath y Ceyla Pazarbasioglu

En un esfuerzo continuo por ayudar a los países a gestionar los volátiles flujos de capital transfronterizos, el FMI ha dado un paso importante hacia un nuevo marco macroeconómico analítico que puede orientar las respuestas políticas adecuadas.

El trabajo refleja el pensamiento en evolución sobre la política macroeconómica y se incorporará a la próxima revisión de la Visión Institucional del FMI sobre la Liberalización y Gestión de los Flujos de Capital, que actualmente guía el asesoramiento del Fondo y las evaluaciones de las políticas de los miembros.

Los flujos de capital internacionales proporcionan importantes beneficios para el desarrollo económico, pero también pueden generar o amplificar shocks. Este dilema ha planteado desafíos durante mucho tiempo a los responsables de la formulación de políticas en muchas economías abiertas.

Si bien los tipos de cambio flexibles pueden actuar como un amortiguador útil frente a la volatilidad de los flujos de capital, este mecanismo no siempre ofrece un aislamiento suficiente, en particular cuando se interrumpe el acceso a los mercados de capital globales o la profundidad del mercado es limitada.

Enfoques diversos

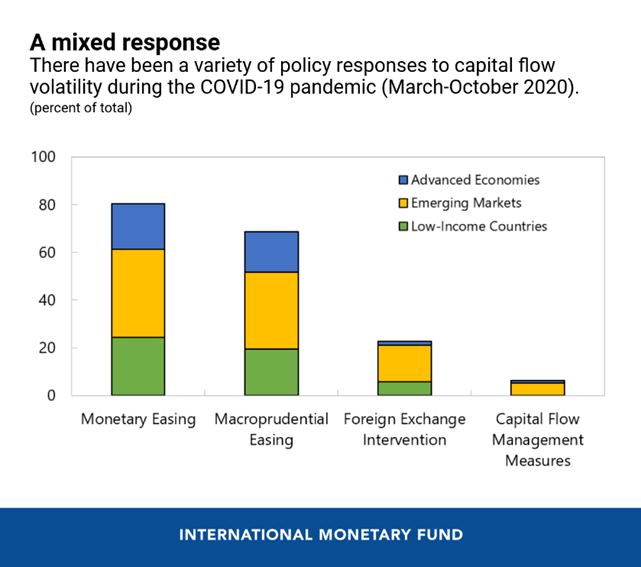

Muchos encargados de la formulación de políticas recurren a una combinación de herramientas de política para complementar la política de tipos de interés cuando se trata de flujos de capital. Estas herramientas incluyen medidas macroprudenciales, intervención cambiaria y medidas de gestión de flujos de capital.

También se utilizaron enfoques tan diversos durante la crisis de COVID-19, con diferencias significativas en las respuestas entre países.

A pesar del uso generalizado de las diversas herramientas, hasta la fecha, no ha habido un marco conceptual claro para guiar el uso integrado de estas herramientas.

Varias herramientas para la estabilidad

Un nuevo documento, “ Hacia un marco de políticas integrado (IPF) ”, comienza a llenar el vacío. Reúne conocimientos de nuevos modelos , así como trabajo empírico y estudios de casos, y establece un marco coherente para el uso de múltiples herramientas para lograr la estabilidad macroeconómica y financiera.

Nuestro análisis sugiere que no existe una respuesta “única” a la volatilidad de los flujos de capital, ni es un caso de “todo vale” o que todas las políticas son igualmente efectivas.

Las políticas óptimas dependen de la naturaleza de los choques y las características del país. Por ejemplo, la respuesta política apropiada en un país con mercados financieros menos desarrollados y grandes deudas en moneda extranjera puede diferir de la de un país que no tiene descalces de moneda extranjera en sus balances, o de aquellos que pueden depender de sistemas más sofisticados (profundos y líquidos) mercados.

En general, en países con tipos de cambio flexibles, mercados profundos y acceso continuo a los mercados, sigue siendo apropiado un ajuste total del tipo de cambio a las perturbaciones.

Sin embargo, cuando un país tiene ciertas vulnerabilidades, como mercados poco profundos, dolarización o expectativas de inflación mal ancladas, mientras que los tipos de cambio flexibles continúan brindando beneficios significativos, otras herramientas también pueden desempeñar un papel útil.

En particular, las medidas macroprudenciales, la intervención cambiaria y las medidas de gestión de los flujos de capital pueden mejorar la autonomía de la política monetaria para que la política monetaria pueda centrarse adecuadamente en contener la inflación y promover un crecimiento económico estable.

Las mismas herramientas, incluidas las medidas preventivas de gestión de los flujos de capital en las entradas de capital, aplicadas antes de que golpeen las crisis, también pueden ayudar a reducir los riesgos de estabilidad financiera.

Nuestros hallazgos no racionalizan el uso indiscriminado de herramientas. En particular, las herramientas IPF no deben utilizarse para mantener un tipo de cambio sobrevalorado o infravalorado.

Además, aunque las herramientas de IPF ayudan a hacer frente a las crisis, la mayoría de las veces no pueden compensar por completo las vulnerabilidades subyacentes.

Por lo tanto, no sustituyen a los mercados profundos, los balances generales sanos y las instituciones sólidas. Los esfuerzos para promover el desarrollo de mercados e instituciones siguen siendo importantes para complementar políticas macroeconómicas sólidas.

Pasos adicionales necesarios

El nuevo marco representa un avance significativo en la reflexión sobre cuándo deben y no deben usarse varias herramientas y cómo estas herramientas pueden trabajar juntas para lograr mejores resultados. El personal técnico del FMI se está concentrando en varias áreas para completar el análisis:

Impactos a largo plazo

Los beneficios de las herramientas IPF deben sopesarse con los posibles costos, como un desarrollo más lento del mercado y una mayor asunción de riesgos.

La dependencia prolongada de algunas de las herramientas puede perpetuar las mismas vulnerabilidades que racionalizan su uso. Por ejemplo, las intervenciones persistentes podrían alimentar una (falsa) sensación de seguridad sobre la evolución futura del tipo de cambio que lleve a empresas u hogares a contraer más deuda en moneda extranjera, aumentando así las vulnerabilidades de los balances.

Aspectos fiscales

La posición fiscal y los niveles de deuda pública son importantes para la vulnerabilidad de los países a los shocks, incluso cuando la política fiscal en sí misma tiende a ser menos adecuada que las herramientas del IPF para administrar los flujos de capital. Los modelos se ampliarán aún más para examinar más de cerca la interacción entre las diferentes políticas fiscales y las herramientas del IPF.

Consideraciones multilaterales.

La combinación óptima de políticas de un país también depende de las acciones de otros países e instituciones globales.

El uso de herramientas de IPF puede tener efectos secundarios positivos, especialmente si mejoran la estabilidad macroeconómica y financiera y facilitan el comercio.

Pero también puede haber efectos secundarios negativos. Por ejemplo, las medidas de gestión de los flujos de capital pueden desviar los flujos de capital hacia otros países, donde dichos flujos pueden contribuir a la sobrevaluación y el recalentamiento de la moneda.

Salvaguardas y métricas

En el marco del IPF, las herramientas están dirigidas a objetivos macroeconómicos y de estabilidad financiera bien definidos.

En la práctica, sin embargo, las herramientas pueden ser mal utilizadas y respaldar tipos de cambio subvaluados o sobrevalorados, sustituir el ajuste macroeconómico justificado o impedir el descubrimiento de precios y la competencia.

Para diferenciar entre la implementación apropiada e inapropiada de herramientas IPF, será necesario desarrollar métricas adecuadas para evaluar su uso.

El trabajo en cada una de estas áreas avanzará en el próximo período y debería resultar en una mejor orientación de políticas para los países que enfrentan flujos de capital volátiles.

Tobias Adrian es Consejero Financiero y Director del Departamento de Mercados Monetarios y de Capital del FMI.

Gita Gopinath es Consejera Económica y Directora del Departamento de Estudios del FMI.

Ceyla Pazarbasioglues Director del Departamento de Estrategia, Políticas y Examen del FMI.