Por Annamaria De Crescenzio, Annamaria Kokenyne, Dennis Reinhart y Julia Schmidt

La crisis económica y sanitaria de COVID-19 ha vuelto a centrar la atención en la inconstancia de los flujos de capital y la necesidad de contar con un conjunto de herramientas de políticas adecuado para gestionar los riesgos que se derivan de estos flujos, maximizando al mismo tiempo sus beneficios.

Un taller virtual organizado por el Banco de Inglaterra, Banque de France, Fondo Monetario Internacional y la Organización para la Cooperación y el Desarrollo Económicos (OCDE) destacó los riesgos que surgen del panorama cambiante de los flujos de capital global y la necesidad de mayores esfuerzos internacionales para abordar entre ellos, la ampliación del perímetro regulatorio.

Flujos de capital durante la crisis del COVID-19

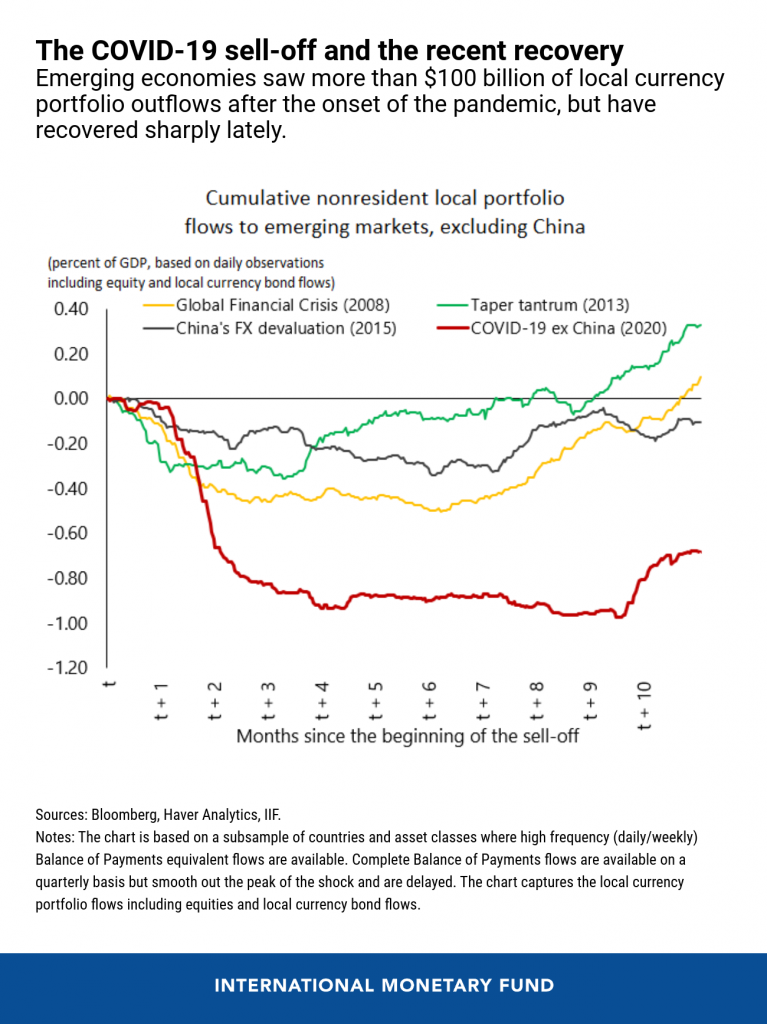

En comparación con episodios anteriores de tensión financiera, la repentina interrupción de los flujos de cartera a los mercados emergentes en respuesta a la pandemia de COVID-19 parece ser particularmente pronunciada.

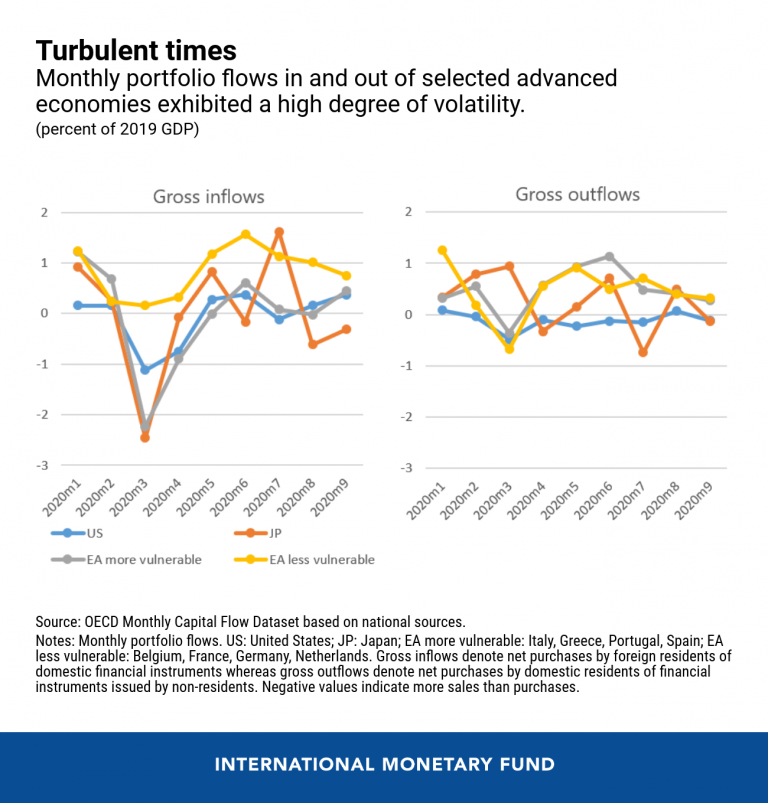

Las salidas récord de capital provocaron la depreciación de los tipos de cambio, mayores costos de financiamiento y acceso limitado a financiamiento externo en muchos mercados emergentes. Las economías avanzadas, incluidas algunas de la zona del euro y Japón, también experimentaron importantes ventas de activos de cartera por parte de no residentes en marzo de 2020.

La salida de capital de cartera en los mercados emergentes y avanzados fue intensa pero de corta duración. Fue amortiguado por importantes acciones del banco central, incluida la continua relajación monetaria, que estuvo acompañada de programas de compra de activos a gran escala y un aumento de las operaciones de liquidez en las economías avanzadas, así como intervenciones cambiarias en los mercados emergentes.

Si bien las entradas bancarias se desaceleraron considerablemente, la disminución fue menor que durante la crisis financiera mundial de 2008, lo que refleja la resistencia de un sector bancario mundial mejor capitalizado y la liberación de reservas de capital anticíclicas por parte de los reguladores. La disminución de los flujos de inversión extranjera directa, por otro lado, fue incluso más pronunciada que durante la crisis financiera mundial, lo que refleja las preocupaciones por el crecimiento en los mercados emergentes.

La nueva geografía de los flujos de capital

La crisis financiera mundial de 2008 fue un hito que puso de manifiesto las debilidades y la asunción de riesgos excesivos en el sistema financiero mundial, en particular por parte de los bancos, y dio lugar a importantes reformas regulatorias que aumentaron la resiliencia de los sistemas bancarios.

El uso cada vez mayor de centros financieros extraterritoriales para canalizar los flujos transfronterizos , incluso por parte de grupos bancarios multinacionales, tras una mayor regulación del sector bancario desde la crisis financiera mundial, destaca la importancia de los esfuerzos internacionales continuos para poner fin a la elusión y la evasión fiscales y para ampliar la perímetro regulatorio.

Para facilitar la recuperación, los principales bancos centrales han mantenido una política monetaria acomodaticia desde la crisis financiera mundial. Los bajos tipos de interés estadounidenses han llevado a que los bancos mundiales asuman más riesgos, ya que prestan más a prestatarios más riesgosos en los mercados emergentes y las economías avanzadas. Ha habido una acumulación constante de deuda corporativa y soberana en los mercados emergentes y varias economías avanzadas están experimentando una apreciación del precio de la vivienda debido a importantes entradas de capital .

Si bien esto plantea desafíos políticos, hay evidencia de que ciertos poderes de supervisión pueden frenar materialmente esta toma de riesgos. Es decir, las herramientas microprudenciales pueden tener efectos sistémicos y son complementos importantes de la política macroprudencial para fortalecer la estabilidad financiera.

Respuestas de políticas y ciclo financiero mundial

El nexo entre el ciclo financiero global y los episodios extremos de flujo de capital (paradas repentinas, vuelos, recortes y aumentos repentinos), así como las crisis cambiarias, llegó para quedarse.

Un marco de flujos de capital en riesgo puede ayudar a los responsables de la formulación de políticas a comprender mejor los eventos de cola en los flujos de capital para tomar medidas tempranas para mitigar los riesgos. Dicho marco puede ser informativo sobre los riesgos que plantean los diferentes tipos de flujos de capital , arrojando luz sobre la forma en que son intermediados y sobre la eficacia de las respuestas políticas.

Los responsables de la formulación de políticas dependen cada vez más de múltiples instrumentos de política para hacer frente a la volatilidad de los flujos de capital. Estos incluyen política monetaria, políticas macroprudenciales, intervenciones cambiarias y medidas de gestión de flujos de capital. La cuestión de qué políticas, o combinación de políticas, son más efectivas para mitigar los riesgos de movimientos bruscos de los flujos de capital generados por los shocks globales, y las compensaciones a corto y mediano plazo de las diferentes políticas, es importante, y esto forma parte de la agenda del FMI sobre el Marco Integrado de Políticas .

El carácter global de las crisis recientes pone de relieve la conveniencia de una respuesta internacional coordinada para mitigar los efectos de los derrames transfronterizos, así como la necesidad de abordar los riesgos que plantean los agentes económicos que se encuentran fuera del perímetro regulatorio, en particular los intermediarios financieros no bancarios.

Iniciativas multilaterales recientes, como las líneas de canje entre la Reserva Federal de EE. UU. Y algunos bancos centrales extranjeros, las líneas de crédito mejoradas del FMI , los esfuerzos para coordinar las respuestas regulatorias, incluidas las instituciones financieras no bancarias bajo el paraguas de la Junta de Estabilidad Financiera y la Iniciativa de Suspensión del Servicio de Deuda del G20 para los países más pobres están ayudando a mitigar los riesgos. Debates sobre los desafíos de los flujos de capital en foros internacionales, como el Grupo de Trabajo de Arquitectura Financiera Internacional del G20, el Grupo de Trabajo Asesor sobre los Códigos de la OCDE en relación con el Código de Movimientos de Capital de la OCDE y el FMI en relación con su visión institucional sobre los flujos de capital. puede facilitar el diseño de respuestas políticas adecuadas.

La lista completa de autores:

Annamaria Kokenyne, Gurnain Pasricha (FMI)

Annamaria De Crescensio, Etienne Lepers (OCDE)

Dennis Reinhart, Ambrogio Cesa-Bianchi, Mark Joy (Banco de Inglaterra)

Julia Schmidt (Banque de France)

Las opiniones expresadas son las de los autores y no necesariamente representan las opiniones de las instituciones correspondientes.