Por Tobías Adrián

Las condiciones financieras se han endurecido a medida que los bancos centrales continúan subiendo las tasas de interés. En medio del entorno global altamente incierto, los riesgos para la estabilidad financiera han aumentado sustancialmente.

Los principales problemas que enfrentan los sistemas financieros incluyen la inflación en máximos de varias décadas, el deterioro continuo de las perspectivas económicas en muchas regiones y los riesgos geopolíticos persistentes, como discutimos en nuestro último Informe de Estabilidad Financiera Global .

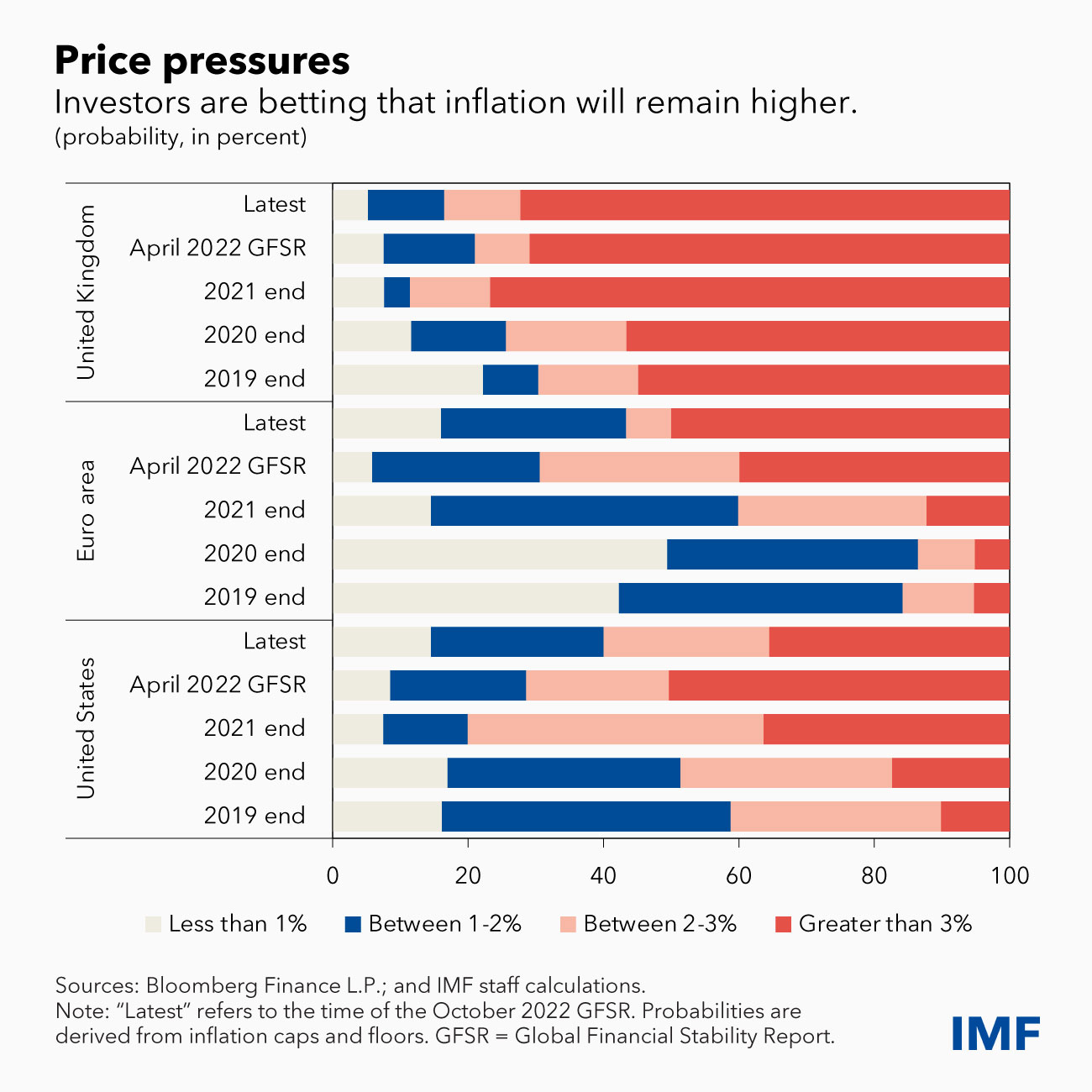

Para evitar que las presiones inflacionarias se arraiguen, los bancos centrales que se enfrentan a una inflación obstinadamente alta han tenido que acelerar el endurecimiento de la política monetaria. Además, aquellos en economías avanzadas y emergentes también enfrentan mayores riesgos y vulnerabilidades en diferentes sectores y regiones.

Las vulnerabilidades financieras son elevadas para los gobiernos, muchos de ellos con una deuda creciente, así como para las instituciones financieras no bancarias, como las aseguradoras, los fondos de pensiones, los fondos de cobertura y los fondos mutuos. El aumento de las tasas se ha sumado a las tensiones para las entidades con balances extendidos.

Al mismo tiempo, la facilidad y la velocidad con la que se pueden negociar activos a un precio determinado se ha deteriorado en algunas clases de activos clave debido a la volatilidad de las tasas de interés y los precios de los activos. Esta escasa liquidez del mercado, junto con las vulnerabilidades preexistentes, podría amplificar cualquier reevaluación rápida y desordenada del riesgo, si ocurriera en los próximos meses.

Los mercados globales están mostrando tensiones debido a que los inversores se han vuelto más reacios al riesgo en medio de una mayor incertidumbre económica y política. Los precios de los activos financieros han caído debido al endurecimiento de la política monetaria, el deterioro de las perspectivas económicas, el aumento de los temores de recesión, el encarecimiento de los préstamos en moneda fuerte y la aceleración de la tensión en algunas instituciones financieras no bancarias. Los rendimientos de los bonos están aumentando ampliamente en las calificaciones crediticias, con costos de endeudamiento para muchos países y empresas que ya alcanzan los niveles más altos en una década o más.

Preocupaciones de propiedad

El tambaleante sector inmobiliario en muchos países plantea preocupaciones sobre los riesgos que podrían expandirse y extenderse a los bancos y la macroeconomía. Los riesgos para los mercados de la vivienda están aumentando debido al aumento de las tasas hipotecarias y al endurecimiento de las normas crediticias, y ahora muchos más prestatarios potenciales están siendo expulsados de los mercados. Las valoraciones de viviendas estiradas podrían ajustarse bruscamente en algunos segmentos del mercado.

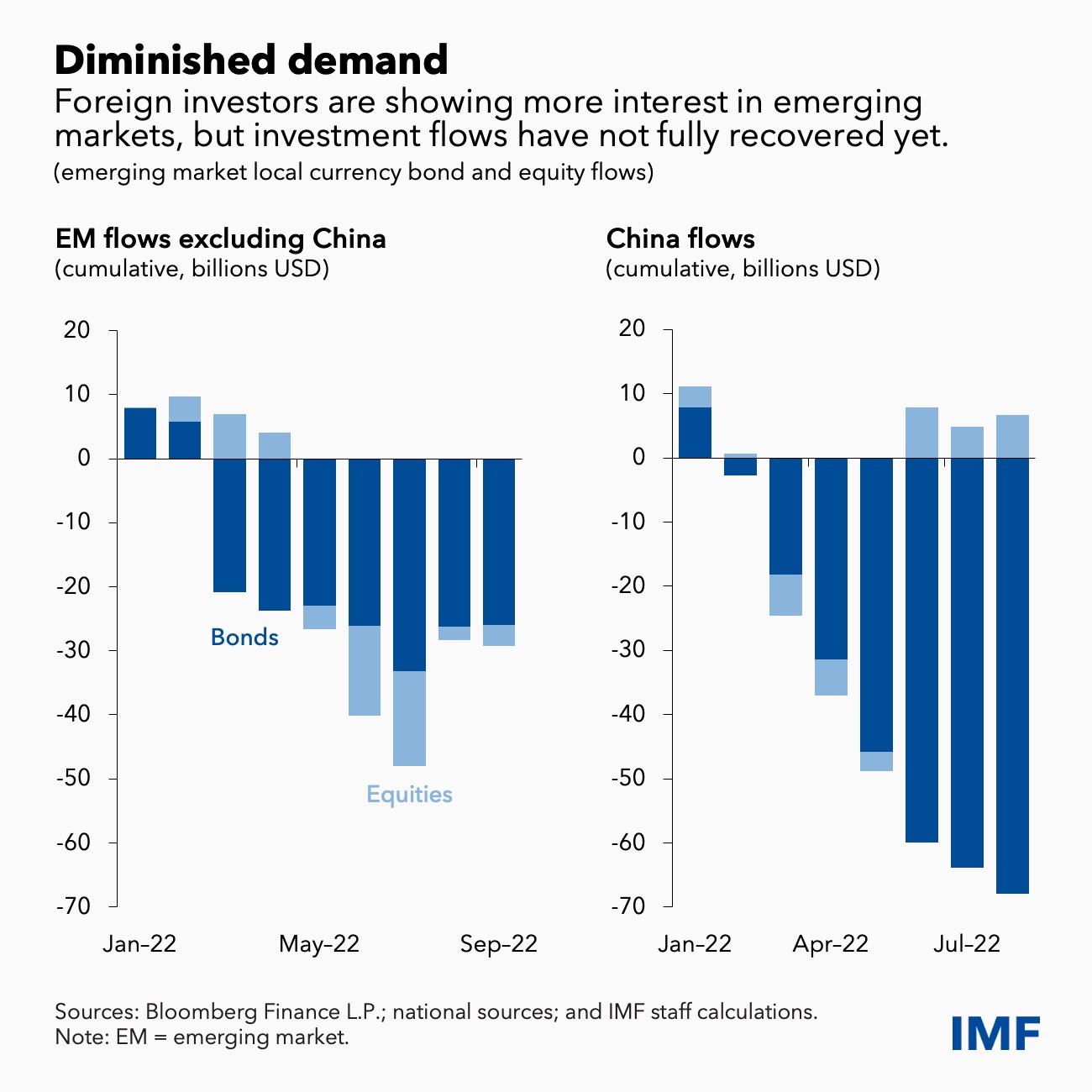

Los mercados emergentes se enfrentan a una multitud de riesgos, incluidos los altos costos de endeudamiento externo, la inflación obstinadamente alta y los mercados de productos básicos volátiles. También se enfrentan a una mayor incertidumbre sobre la economía mundial y al endurecimiento de las políticas en las economías avanzadas.

Las tensiones son particularmente severas en los mercados fronterizos, generalmente economías en desarrollo más pequeñas, donde los desafíos son impulsados por una combinación de condiciones financieras más restrictivas, fundamentos en deterioro y una alta exposición a la volatilidad de los precios de las materias primas.

Hasta ahora, los inversores han seguido diferenciando entre las economías emergentes. Si bien muchos mercados fronterizos corren el riesgo de incumplimiento soberano, muchos de los mercados emergentes más grandes son más resistentes a las vulnerabilidades externas hasta la fecha. Dicho esto, tras la estabilización de las salidas en la primera mitad del año, los inversores extranjeros vuelven a retroceder.

La emisión de bonos de mercados emergentes y fronterizos en dólares estadounidenses y otras monedas importantes se ha desacelerado al ritmo más débil desde 2015. Sin un mejor acceso a la financiación extranjera, muchos emisores de mercados fronterizos tendrán que buscar fuentes alternativas y/o reestructuraciones y reestructuraciones de deuda.

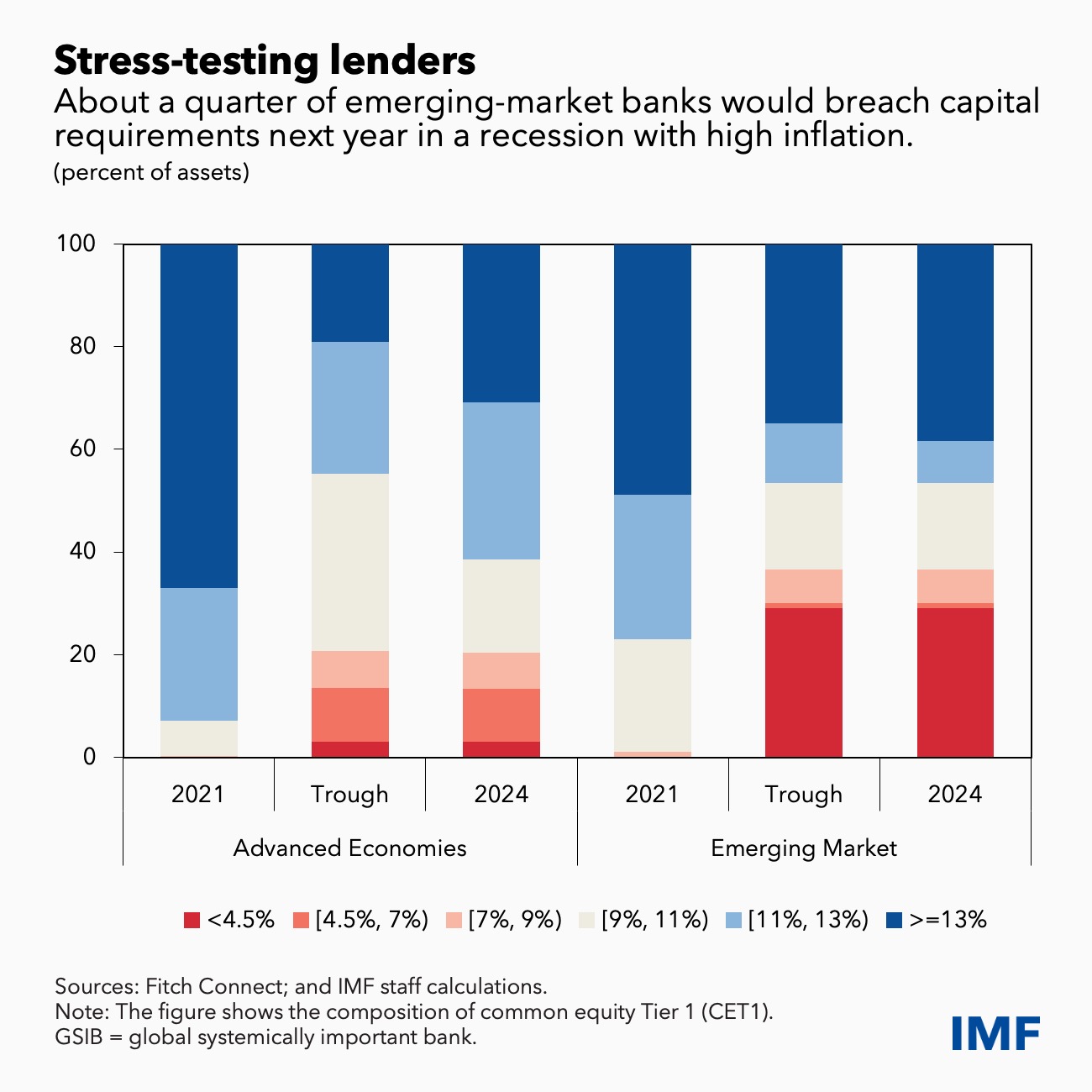

El sector bancario global se ha visto reforzado por altos niveles de capital y amplias reservas de liquidez. Sin embargo, la Prueba de estrés de bancos globales del FMI advierte que estos colchones pueden no ser suficientes para algunos bancos. En caso de que un fuerte endurecimiento de las condiciones financieras provoque una recesión mundial el próximo año en medio de una alta inflación, el 29 por ciento de los bancos de mercados emergentes (por activos) incumplirían los requisitos de capital. A la mayoría de los bancos en las economías avanzadas les iría mucho mejor, según indica la prueba de estrés.

El desafiante entorno macroeconómico también está ejerciendo presión sobre el sector empresarial mundial. Los diferenciales de crédito se han ampliado sustancialmente y los altos costos están erosionando las ganancias corporativas. Para las pequeñas empresas, las quiebras ya han comenzado a aumentar debido a los mayores costos de endeudamiento y la disminución del apoyo fiscal.

Recomendaciones de política

Los bancos centrales deben actuar con determinación para llevar la inflación a la meta y evitar un desanclaje de las expectativas de inflación que dañaría su credibilidad. La comunicación clara sobre las decisiones políticas, el compromiso con la estabilidad de precios y la necesidad de un mayor ajuste serán cruciales para preservar la credibilidad y evitar la volatilidad del mercado.

La flexibilidad del tipo de cambio ayuda a los países a adaptarse al ritmo diferencial de endurecimiento de la política monetaria entre países. En los casos en que los movimientos del tipo de cambio impidan el mecanismo de transmisión monetaria del banco central y/o generen riesgos más amplios para la estabilidad financiera, se puede implementar una intervención cambiaria. Tales intervenciones deben ser parte de un enfoque integrado para abordar las vulnerabilidades, tal como se establece en el Marco Integrado de Políticas del FMI .

Los mercados emergentes y fronterizos deberían reducir el riesgo de deuda a través de un compromiso temprano con los acreedores, la cooperación multilateral y el apoyo internacional. Para aquellos en dificultades, los acreedores bilaterales y del sector privado deben coordinarse en la reestructuración preventiva para evitar impagos costosos y una pérdida prolongada de acceso al mercado. Cuando corresponda, se debe utilizar el Marco Común del Grupo de los Veinte .

Los formuladores de políticas se enfrentan a un entorno de estabilidad financiera inusualmente desafiante. Aunque hasta ahora no se ha materializado ningún evento sistémico global, deberían contener una mayor acumulación de vulnerabilidades ajustando las herramientas macroprudenciales seleccionadas para abordar cualquier foco de riesgo. En este entorno altamente incierto, será fundamental lograr un equilibrio entre contener estas amenazas potenciales y evitar un endurecimiento desordenado de las condiciones financieras.

—Este blog se basa en el Capítulo 1 del Informe de Estabilidad Financiera Global de octubre de 2022, «Estabilidad financiera en el nuevo entorno de alta inflación».