Las finanzas sostenibles en los mercados emergentes disfrutan de un rápido crecimiento, pero pueden generar riesgos.

Por Deepali Gautam , Rohit Goel y Fabio Natalucci

Las preocupaciones sobre la estabilidad financiera incluyen una sensibilidad potencialmente mayor a las condiciones financieras mundiales .

La mayor parte de la actividad en el mundo de rápido crecimiento de las finanzas sostenibles se ha concentrado anteriormente en las economías avanzadas, pero los mercados emergentes, aunque todavía representan una pequeña parte del total, experimentaron un aumento el año pasado.

Como resultado, su cuota de mercado ha aumentado por primera vez desde 2016, lo que subraya el creciente apetito de los inversores por productos medioambientales, sociales y de gobernanza (ESG), pero esta creciente oportunidad también plantea nuevos riesgos.

La creciente prominencia de ESG

Las finanzas sostenibles incorporan los principios ESG en las decisiones comerciales y las estrategias de inversión, cubriendo temas que van desde el cambio climático hasta las prácticas laborales. Se ha vuelto más común en los mercados emergentes en parte debido a las necesidades financieras relacionadas con la pandemia, como la atención médica, así como al aumento de los préstamos relacionados con el clima en América Latina.

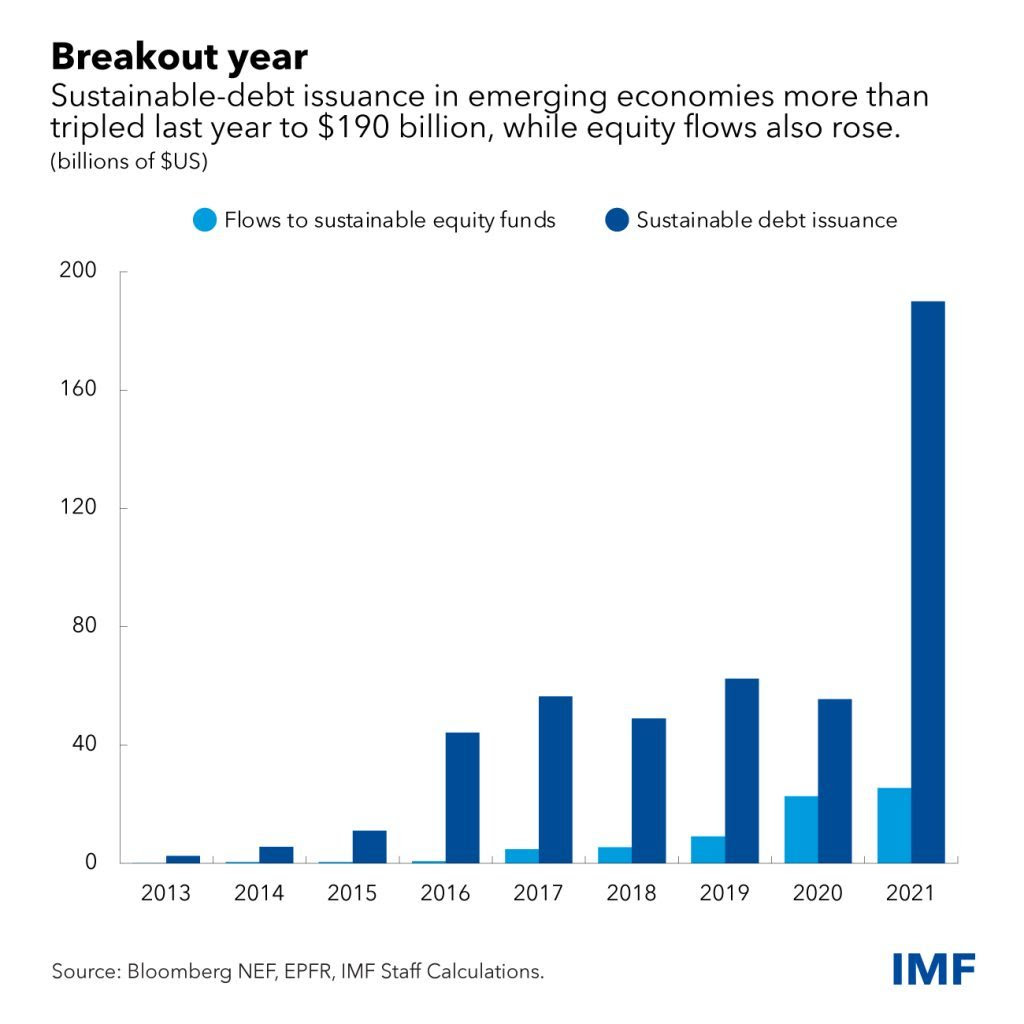

La emisión de deuda vinculada a ESG se triplicó con creces el año pasado a $ 190 mil millones. Los flujos de fondos de capital relacionados con la sustentabilidad también aumentaron a $25 mil millones, lo que elevó los activos totales bajo administración a casi $150 mil millones.

Las inversiones ESG ahora representan casi el 18 por ciento del financiamiento extranjero para los mercados emergentes, excepto China, el cuádruple del promedio de los últimos años. Esto plantea interrogantes sobre los posibles riesgos para la estabilidad financiera .

Expansión a través de dimensiones

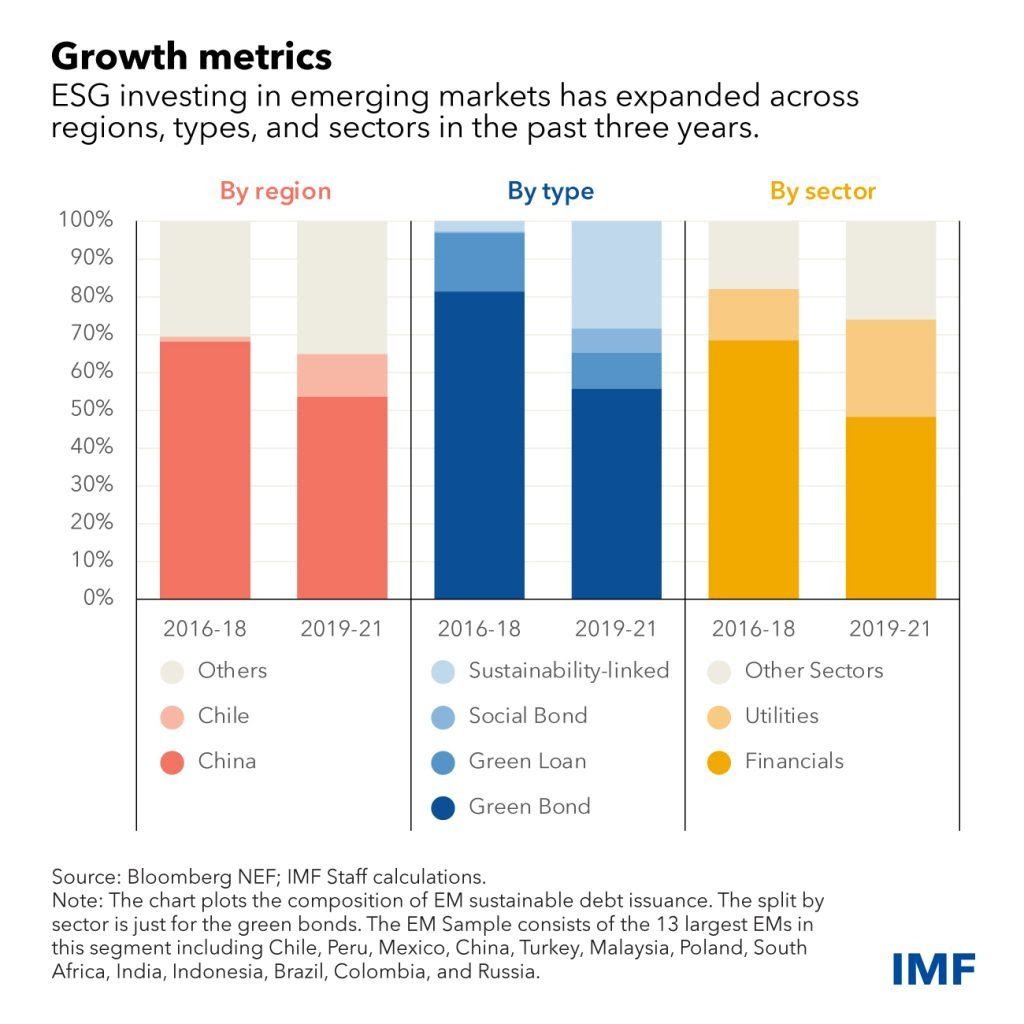

El ecosistema ESG en los mercados emergentes no solo ha crecido en tamaño, sino que también se ha ampliado en otras dimensiones. Los bonos verdes siguen siendo una parte central de este ecosistema, con volúmenes que crecen a una tasa promedio del 20 por ciento. Sin embargo, los instrumentos sociales y otros relacionados con la sostenibilidad son cada vez más importantes, alcanzando casi la mitad de la emisión total en 2019-21, frente a alrededor de una quinta parte en 2016-18.

Esta expansión de las finanzas sostenibles también es evidente en la emisión más activa de bonos verdes por parte de empresas no financieras y sectores relacionados con el gobierno, un tema que detallaremos en un próximo documento del personal técnico del FMI.

Una dinámica clave del mundo ESG de los mercados emergentes es el crecimiento fuera de China. La emisión, excluida China, representó casi la mitad del total en 2019-21, en comparación con solo alrededor de un tercio durante los tres años anteriores. Otros jugadores cada vez más importantes en el mercado de la sustentabilidad son Chile, donde la emisión de ESG ha alcanzado casi el 12 por ciento del producto interno bruto en los últimos cinco años, así como Perú y México. Algunos países de bajos ingresos, como Benin y Togo, también emitieron deuda vinculada a ESG en 2021.

Papel de las finanzas privadas

Las ganancias recientes en los mercados ESG pueden ser una oportunidad importante para que los mercados emergentes accedan a fuentes de financiación más estables y desarrollen un ecosistema financiero sostenible más amplio y maduro. Con muchas de estas naciones altamente expuestas a los peligros climáticos y ya enfrentando desafíos de transición relacionados, las finanzas privadas desempeñarán un papel crucial en la mitigación de estos riesgos y el fortalecimiento del sector financiero.

Pero también existen riesgos que los formuladores de políticas de los mercados emergentes deben monitorear y desafíos que deben abordar.

- Los riesgos de estabilidad financiera incluyen una base de inversionistas diferente en relación con los inversionistas más tradicionales y una sensibilidad potencialmente mayor a las condiciones financieras globales, dada la composición tecnológica de muchos índices ESG. Esa es una consideración importante en el entorno político actual, con los bancos centrales de las economías avanzadas aumentando las tasas de interés y reduciendo la política acomodaticia implementada durante la pandemia, un desarrollo que está comenzando a endurecer las condiciones financieras en todo el mundo.

- Los formuladores de políticas deberían fortalecer la arquitectura de la información climática para incentivar la tarificación eficiente de tales riesgos y evitar el lavado verde, el uso de etiquetas verdes o estrategias que a menudo no están verificadas o son engañosas sobre la solidez ambiental. Las políticas deben apuntar a mejorar la calidad, la consistencia y la comparabilidad de los datos climáticos, desarrollar clasificaciones que alineen las inversiones con los objetivos climáticos y mejorar los estándares globales de divulgación.

Si bien algunos de estos problemas también son comunes en las economías avanzadas, las economías de mercados emergentes enfrentan desafíos adicionales, particularmente con respecto a la transición a una economía verde y la disponibilidad y calidad de los datos climáticos. Para evitar la fragmentación de los mercados y los enfoques regulatorios, la coordinación internacional y la adopción de estándares globales siguen siendo primordiales.