Por Ceyla Pazarbasioglu y Rhoda Weeks-Brown

Los gobiernos deben optar por apoyar o reestructurar empresas muy endeudadas.

Para evitar riesgos para la recuperación, los responsables de la formulación de políticas deberían centrar el apoyo en las empresas que puedan sobrevivir y prepararse para reestructurar o liquidar las que no puedan.

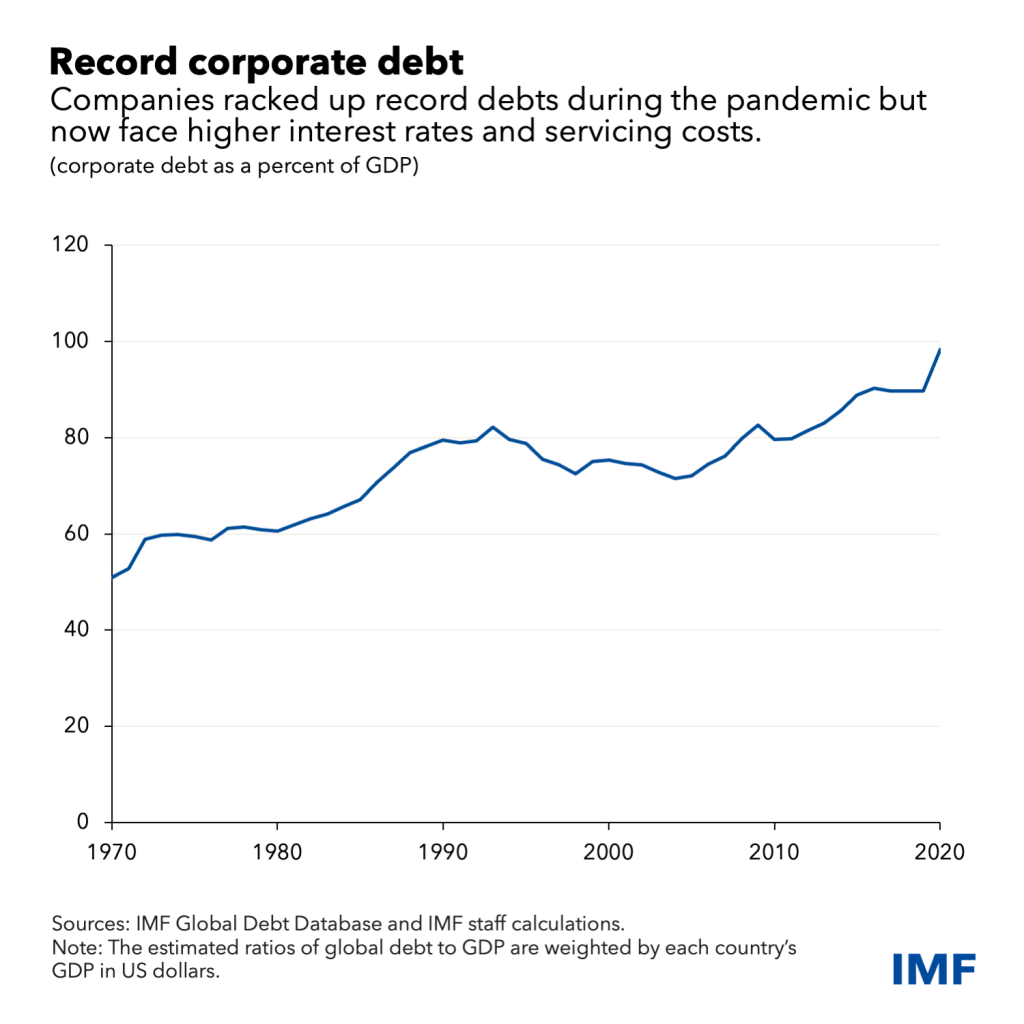

Las empresas ingresaron a la crisis de COVID-19 con deudas récord que acumularon después de la crisis financiera mundial cuando las tasas de interés eran bajas. La deuda corporativa se situó en $ 83 billones, o el 98 por ciento del producto interno bruto mundial, a fines de 2020. Las economías avanzadas y China representaron el 90 por ciento del aumento de $ 8,9 billones en 2020. Ahora que los bancos centrales están aumentando las tasas para controlar la inflación, los costos del servicio de la deuda de las empresas aumentarán. Las vulnerabilidades corporativas quedarán expuestas a medida que los gobiernos reduzcan el apoyo fiscal que brindaron a las empresas afectadas en el punto álgido de la crisis.

Los gobiernos se enfrentan a decisiones difíciles al gestionar estos riesgos para la recuperación económica. Es posible que deban continuar brindando apoyo financiero a las empresas que pueden recuperarse (pero no pueden obtener el financiamiento privado para hacerlo) mientras retiran el apoyo de las empresas que están tan dañadas que deberían ser reestructuradas o liquidadas. El apoyo financiero debería centrarse más en medio de la reducción del espacio fiscal. Los sistemas de insolvencia efectivos hacen que las economías sean más resilientes, productivas y competitivas. Reforzar estos sistemas es fundamental, ya que existen deficiencias en muchas áreas importantes en la actualidad y es posible que los países deban abordar muchos casos a la vez. No hay mucho tiempo para prepararse.

Una nueva investigación del FMI hace un balance de las vulnerabilidades corporativas y evalúa la preparación de los países para manejar una reestructuración a gran escala. Propone principios para guiar el diseño de políticas de apoyo a las empresas que pueden recuperarse y para facilitar la reestructuración de las que no pueden.

Medición de la preparación

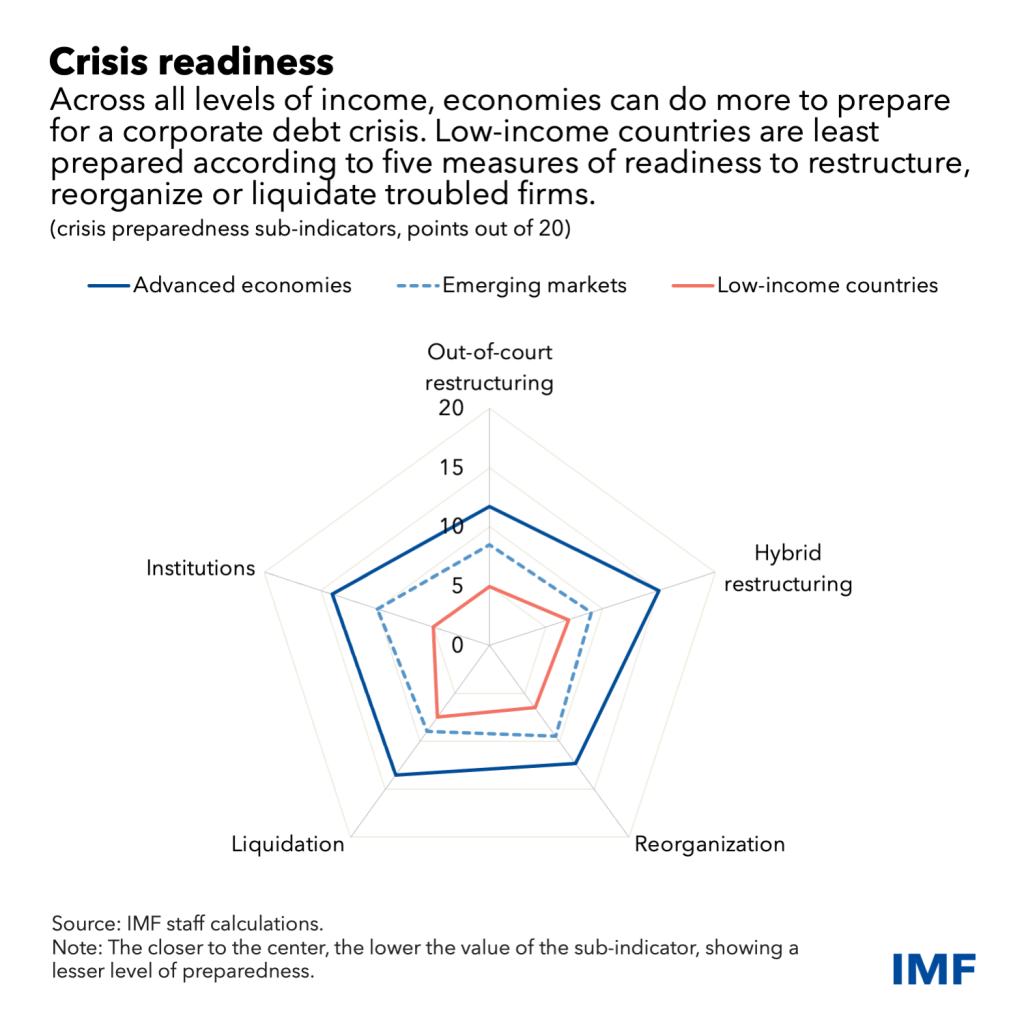

Utilizamos un nuevo indicador para medir hasta qué punto los regímenes de insolvencia y reestructuración de los países están preparados para una crisis. Cubriendo 60 economías que representan el 91 por ciento del PIB mundial y el 84 por ciento de la población mundial en todos los continentes y niveles de desarrollo, este indicador ofrece una perspectiva representativa sobre la preparación de los países para manejar crisis corporativas a gran escala. El siguiente gráfico resume los cinco subindicadores para economías avanzadas, de mercados emergentes y de bajos ingresos. El conjunto de datos completo está disponible aquí .

Las vulnerabilidades corporativas tienden a ser más pronunciadas en las economías donde nuestro indicador muestra que existen deficiencias en la preparación para crisis. Dos tercios de las economías de mercados emergentes cuya deuda corporativa era más vulnerable a condiciones económicas adversas que el país promedio también tenían sistemas de preparación para crisis que eran más débiles que el promedio. Casi el 40 por ciento de las economías avanzadas con deuda corporativa vulnerable tenían sistemas de insolvencia de crisis por debajo del promedio que podrían tener problemas en caso de una gran cantidad de reestructuraciones. Estos países deberían intensificar sus esfuerzos para mejorar los sistemas de insolvencia. Pero todos los países pueden mejorar la preparación para las crisis.

Muchos países han seguido fortaleciendo sus sistemas de insolvencia, ya sea con reformas específicas (Brasil, Corea, Estados Unidos, Francia, India y Turquía) o con reformas amplias que afectan a elementos clave de sus sistemas (Alemania, Países Bajos y Reino Unido). ).

Principios de política

¿Qué estrategias deberían implementar los gobiernos para apoyar a las empresas viables y qué reformas legales deberían emprender para facilitar la reestructuración de la deuda, la liquidación y la reorganización de las empresas en dificultades?

- Los esquemas de apoyo a las políticas deben establecer objetivos claros para abordar las fallas específicas del mercado. Este fue el caso de los programas de apoyo público de Australia y Noruega, por ejemplo. Deben incluir garantías sólidas de gobernanza y transparencia para mitigar los riesgos y establecer planes de salida claros desde el principio.

- Los planes de reparto de la carga y de reestructuración de la deuda deben hacer uso del acceso a la información y las habilidades de los acreedores privados, como fue el caso de México durante la crisis del peso de mediados de la década de 1990 y Francia durante la pandemia de COVID-19. Los acreedores públicos deberían participar activamente en la reestructuración de la deuda.

- Los sistemas de insolvencia deben estar preparados para manejar un gran aumento de casos, con cada país enfrentando diferentes prioridades en esta área. Los países con espacio fiscal limitado y sistemas de insolvencia ineficaces deberían confiar más en la reestructuración extrajudicial o híbrida (donde los tribunales desempeñan un papel limitado para apoyar las negociaciones entre los deudores y los principales acreedores, y que pueden implementarse con relativa rapidez). Al mismo tiempo, deben abordar reformas más profundas a mediano plazo para mejorar los marcos legales e institucionales. Los países con espacio fiscal pueden brindar apoyo continuo, pero deben tener en cuenta los riesgos de riesgo moral y las empresas «zombies» que sobreviven solo con la asistencia estatal.

- Los balances de los bancos deben seguir siendo sólidos y transparentes. La indulgencia contable y regulatoria introducida para mitigar el impacto económico de la pandemia ha aumentado el potencial de préstamos en mora ocultos que no se reflejan en los balances de los bancos. Junto con el aumento de las tenencias de deuda soberana, los balances bancarios y gubernamentales se han entrelazado cada vez más, un fenómeno asociado con las crisis de deuda. A medida que finaliza la indulgencia, la información sobre la calidad de los activos debe basarse en prácticas transparentes y consistentes, con la ayuda de una supervisión y cumplimiento efectivos. Las revisiones de la calidad de los activos pueden hacer que los balances sean más transparentes y respaldar el mercado de deuda en dificultades, especialmente después de episodios de indulgencia. Al mismo tiempo, es posible que sea necesario reforzar las defensas de los bancos para absorber las pérdidas de la crisis.

Los gobiernos hicieron bien en apoyar financieramente a las empresas durante lo peor de la pandemia. Reconocieron la gran prima inicial de la velocidad sobre la precisión y proporcionaron un apoyo rápido sin distinguir entre las empresas que podían salvarse y las que no. Ahora los formuladores de políticas deben calibrar el apoyo financiero y dirigirlo de manera eficiente a las empresas que lo necesitan. También deben estar preparados para reestructurar o liquidar empresas con cicatrices graves.