Los precios de las criptomonedas se mueven más en sincronía con las acciones, lo que plantea nuevos riesgos.

Por Tobias Adrian , Tara Iyer y Mahvash S. Qureshi

Hay una creciente interconexión entre los activos virtuales y los mercados financieros.

Los activos criptográficos como Bitcoin han pasado de ser una clase de activos oscuros con pocos usuarios a una parte integral de la revolución de los activos digitales , lo que genera preocupaciones sobre la estabilidad financiera.

El valor de mercado de estos nuevos activos aumentó a casi $ 3 billones en noviembre desde $ 620 mil millones en 2017, gracias a su creciente popularidad entre los inversores minoristas e institucionales por igual, a pesar de la alta volatilidad. Esta semana, la capitalización de mercado combinada se había retirado a alrededor de $ 2 billones, lo que aún representa un aumento de casi cuatro veces desde 2017.

En medio de una mayor adopción, la correlación de los criptoactivos con las participaciones tradicionales como las acciones ha aumentado significativamente, lo que limita los beneficios percibidos de diversificación del riesgo y aumenta el riesgo de contagio entre los mercados financieros, según una nueva investigación del FMI .

Bitcoin, las acciones se mueven juntas

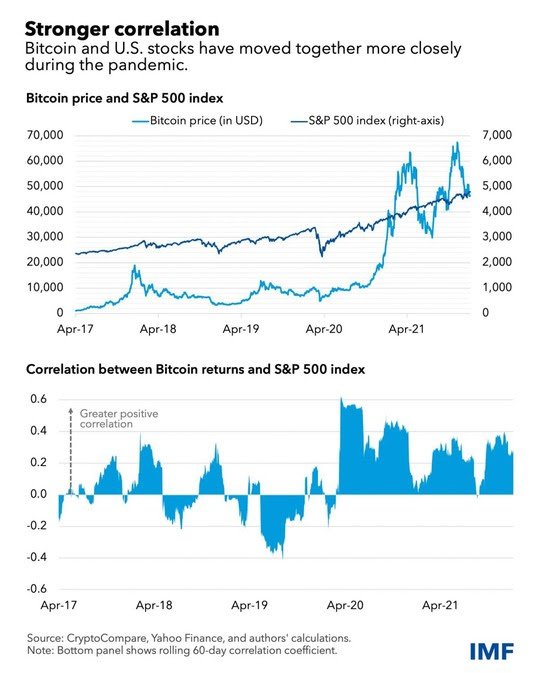

Antes de la pandemia, los criptoactivos como Bitcoin y Ether mostraban poca correlación con los principales índices bursátiles. Se pensaba que ayudaban a diversificar el riesgo y actuaban como cobertura frente a las oscilaciones de otras clases de activos. Pero esto cambió después de las extraordinarias respuestas a la crisis del banco central a principios de 2020. Los precios de las criptomonedas y las acciones de EE. UU. aumentaron en medio de condiciones financieras globales fáciles y un mayor apetito por el riesgo de los inversores.

Por ejemplo, los rendimientos de Bitcoin no se movieron en una dirección particular con el S&P 500, el índice bursátil de referencia para los Estados Unidos, en 2017–19. El coeficiente de correlación de sus movimientos diarios fue de solo 0,01, pero esa medida saltó a 0,36 para 2020–21 a medida que los activos se movieron más al unísono, subiendo o bajando juntos.

La asociación más fuerte entre las criptomonedas y las acciones también es evidente en las economías de mercados emergentes, varias de las cuales han liderado la adopción de criptoactivos . Por ejemplo, la correlación entre los rendimientos del índice de mercados emergentes MSCI y Bitcoin fue de 0,34 en 2020–21, un aumento de 17 veces con respecto a los años anteriores.

Las correlaciones más fuertes sugieren que Bitcoin ha estado actuando como un activo de riesgo. Su correlación con las acciones se ha vuelto más alta que la de las acciones y otros activos como el oro, los bonos de grado de inversión y las principales monedas, lo que apunta a beneficios de diversificación de riesgo limitados en contraste con lo que se percibió inicialmente.

Los efectos dominó de Crypto

El aumento de la correlación entre las acciones criptográficas aumenta la posibilidad de que se derrame el sentimiento de los inversores entre esas clases de activos. De hecho, nuestro análisis, que examina los efectos indirectos de los precios y la volatilidad entre las criptomonedas y los mercados bursátiles globales, sugiere que los efectos indirectos de los rendimientos y la volatilidad de Bitcoin en los mercados bursátiles, y viceversa, han aumentado significativamente en 2020–21 en comparación con 2017–19.

La volatilidad de Bitcoin explica aproximadamente una sexta parte de la volatilidad del S&P 500 durante la pandemia y aproximadamente una décima parte de la variación en los rendimientos del S&P 500. Como tal, una fuerte caída en los precios de Bitcoin puede aumentar la aversión al riesgo de los inversores y provocar una caída en la inversión en los mercados de valores. Los efectos indirectos en la dirección inversa, es decir, del S&P 500 a Bitcoin, son en promedio de una magnitud similar, lo que sugiere que el sentimiento en un mercado se transmite al otro de una manera no trivial.

Un comportamiento similar es visible con las monedas estables, un tipo de activo criptográfico que tiene como objetivo mantener su valor en relación con un activo específico o un grupo de activos. Los efectos indirectos de la moneda estable dominante, Tether, en los mercados de valores mundiales también aumentaron durante la pandemia, aunque siguen siendo considerablemente más pequeños que los de Bitcoin, lo que explica entre el 4 % y el 7 % de la variación en los rendimientos y la volatilidad de las acciones de EE. UU.

En particular, nuestro análisis muestra que los efectos indirectos entre los mercados de criptomonedas y de valores tienden a aumentar en episodios de volatilidad del mercado financiero, como en la turbulencia del mercado de marzo de 2020, o durante cambios bruscos en los precios de Bitcoin, como se observó a principios de 2021.

Preocupaciones sistémicas

El mayor y considerable co-movimiento y los efectos indirectos entre los criptomercados y los mercados de valores indican una creciente interconexión entre las dos clases de activos que permite la transmisión de shocks que pueden desestabilizar los mercados financieros.

Nuestro análisis sugiere que los criptoactivos ya no están al margen del sistema financiero. Dada su volatilidad y valoraciones relativamente altas, su mayor movimiento conjunto pronto podría plantear riesgos para la estabilidad financiera, especialmente en países con una adopción generalizada de criptografía. Por lo tanto, es hora de adoptar un marco regulatorio global integral y coordinado para guiar la regulación y supervisión nacional y mitigar los riesgos para la estabilidad financiera derivados del ecosistema criptográfico.

Dicho marco debería abarcar regulaciones adaptadas a los principales usos de los criptoactivos y establecer requisitos claros para las instituciones financieras reguladas con respecto a su exposición y compromiso con estos activos. Además, para monitorear y comprender los rápidos desarrollos en el ecosistema criptográfico y los riesgos que crean, las brechas de datos creadas por el anonimato de tales activos y los estándares globales limitados deben llenarse rápidamente.