Por Itai Agur , Damien Capelle , Giovanni Dell’Ariccia y Damiano Sandri

En tiempos excepcionales, la financiación monetaria puede proporcionar un apoyo político útil, pero existen riesgos.

Los graves desafíos económicos que plantea la crisis financiera mundial y, más recientemente, la pandemia, provocaron un debate sobre si los bancos centrales deberían ampliar su conjunto de herramientas de política monetaria no convencional para incluir la financiación monetaria: la financiación del gobierno a través de la creación de dinero.

Las finanzas monetarias a menudo se asocian con la metáfora de Milton Friedman de un helicóptero que arroja dinero del cielo. Reflexionando sobre el papel de la política monetaria durante la Gran Depresión, el premio Nobel argumentó que un aumento permanente de la base monetaria podría estimular la demanda agregada incluso en una grave trampa de liquidez, es decir, cuando las tasas de interés están en cero y los precios están estancados o en descenso. Este aumento podría transferirse a los hogares a través de recortes de impuestos u otras formas de apoyo gubernamental.

Sin embargo, la lucha de la década de 1970 por contener la inflación, y los muchos episodios catastróficos durante los cuales la política monetaria se convirtió en rehén de las necesidades fiscales de un país, convirtieron a las finanzas monetarias en un tabú. El éxito de los bancos centrales en la reducción de la inflación se basó en afirmar su independencia de las autoridades fiscales. La idea de financiar los déficits fiscales a través de la creación de dinero llegó a ser vista como una amenaza mortal para la independencia del banco central.

¿Debería seguir siendo tabú la financiación monetaria? ¿O hay méritos en los llamados recientes para usar esta herramienta en tiempos de crisis severas? En un artículo reciente , revisamos los argumentos a favor y en contra del financiamiento monetario y brindamos evidencia empírica sugerente sobre los efectos en la inflación.

Favor y en contra

Los defensores de la financiación monetaria argumentan que tiene un efecto más fuerte sobre la demanda agregada que un estímulo fiscal financiado con deuda. Debido a que no hay un aumento en la deuda pública, no es necesario pagar la financiación monetaria con futuros aumentos de impuestos, lo que aumenta la probabilidad de que los consumidores gasten.

La financiación monetaria también puede evitar las corridas autocumplidas de la deuda pública. Si los inversores pierden repentinamente la confianza en la sostenibilidad de la deuda, el banco central puede evitar un incumplimiento monetizando parcialmente la deuda. Es importante destacar que, si el banco central se compromete con esta estrategia y no abusa de su poder para monetizar la deuda fuera de las corridas autocumplidas, es poco probable que los inversores pierdan la confianza en primer lugar, sin requerir la intervención del banco central.

Pero incluso los defensores de las finanzas monetarias señalarán que existen riesgos muy serios. La principal preocupación es que pueda allanar el camino hacia el dominio fiscal mediante el cual las decisiones de política monetaria se subordinan a las necesidades fiscales del gobierno. La consiguiente pérdida de confianza en la capacidad del banco central para mantener la inflación baja y estable podría conducir a una hiperinflación, como sucedió, por ejemplo, en el conocido caso de Zimbabue en 2007-08.

Riesgos de inflación

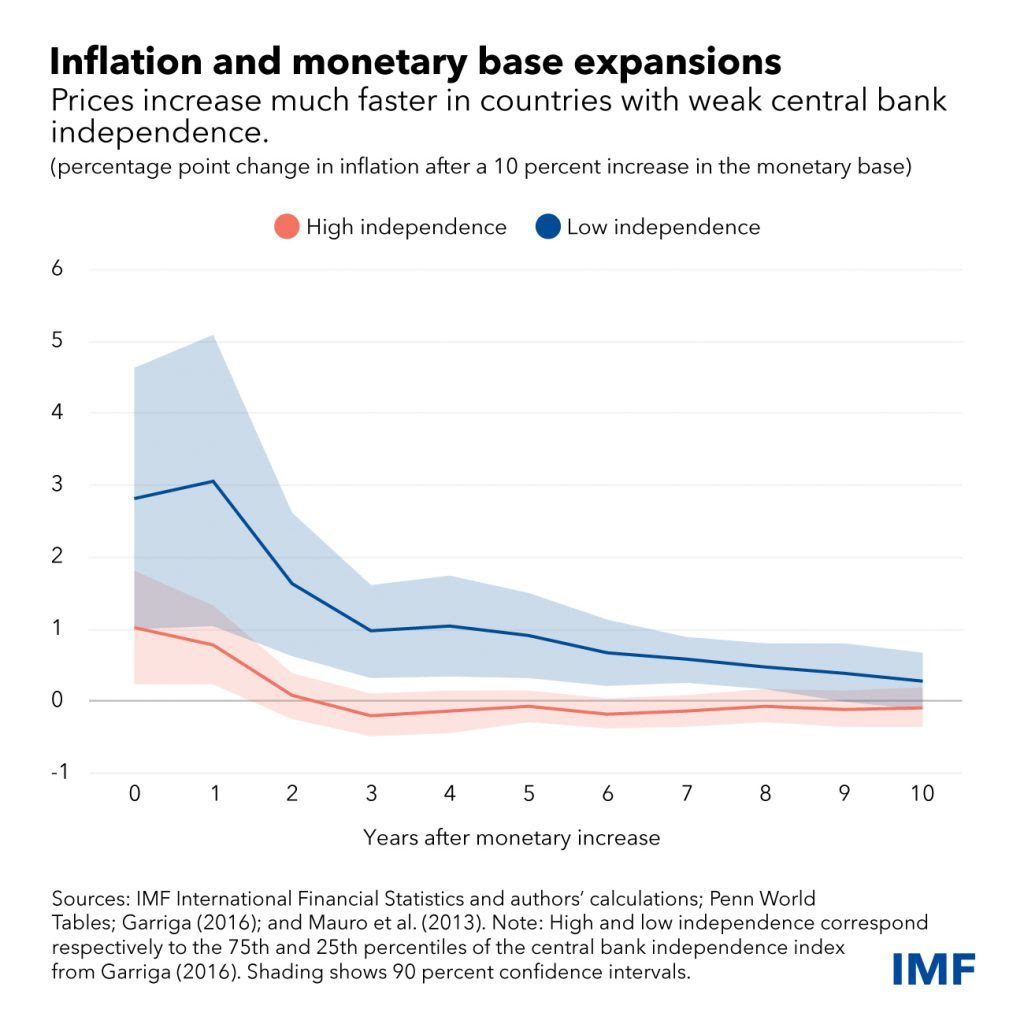

Utilizamos dos enfoques empíricos para proporcionar una evaluación preliminar de los riesgos inflacionarios. Primero, analizamos la asociación entre la base monetaria y la inflación en varios países desde la década de 1950.

Encontramos que una expansión monetaria tiene efectos modestos sobre la inflación en países con una fuerte independencia del banco central, baja inflación inicial y pequeños déficits fiscales. Pero los efectos son mucho más fuertes si la independencia del banco central es débil, la inflación es alta y los déficits fiscales son grandes. El análisis también detecta efectos no lineales considerables. Si bien las pequeñas expansiones de la base monetaria se asocian con aumentos moderados de la inflación, las grandes expansiones monetarias pueden tener efectos mucho más fuertes sobre la inflación.

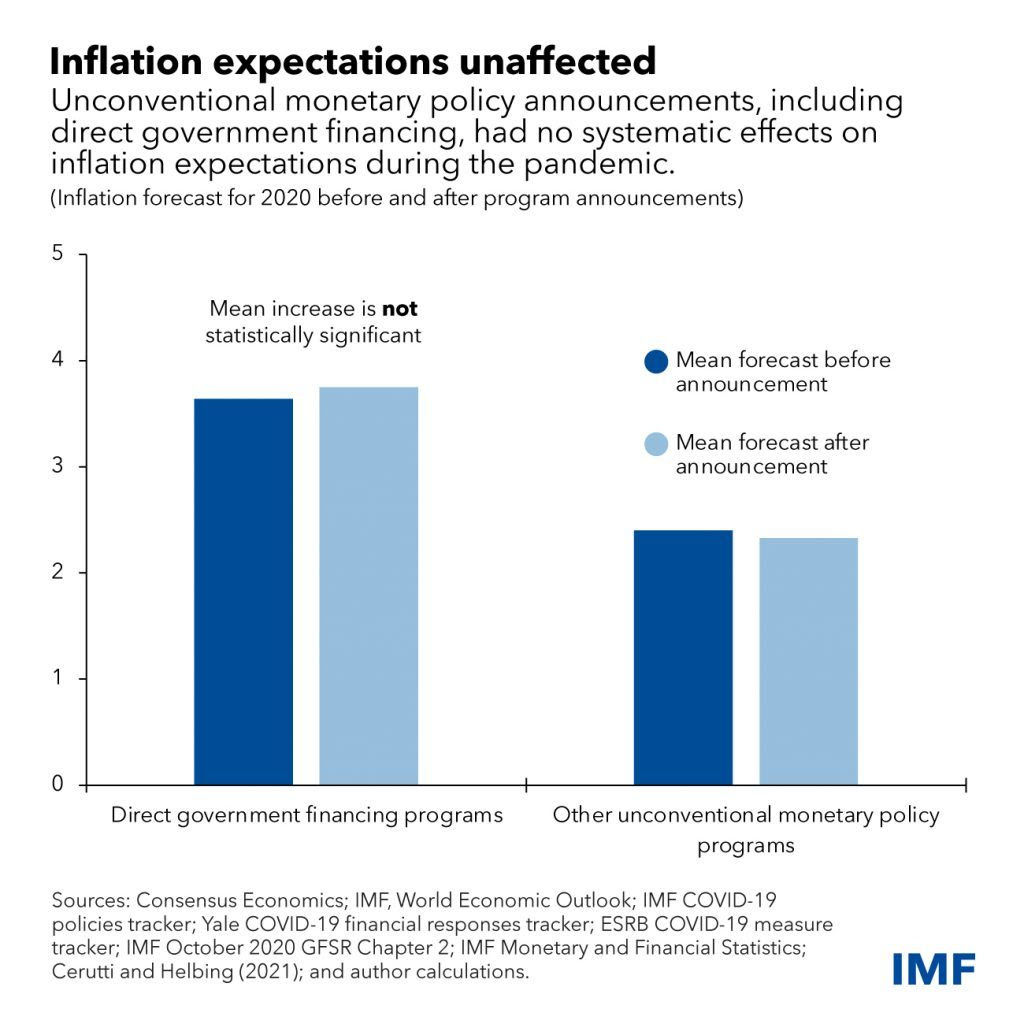

En segundo lugar, examinamos si los anuncios de política monetaria no convencional (UMP) en respuesta al inicio de la pandemia de COVID-19 en 2020 llevaron a un aumento en las expectativas de inflación. La muestra incluye 49 economías avanzadas y economías de mercados emergentes y en desarrollo (EMDE) durante el período comprendido entre marzo y diciembre de 2020.

La mayoría de los países se embarcaron en compras de activos en mercados secundarios en el marco de programas de flexibilización cuantitativa (QE). QE aumenta la base monetaria, pero a diferencia de las finanzas monetarias, es temporal ya que se espera que el banco central eventualmente revierta los activos que compró.

Sin embargo, en varias EMED, los programas de UMP incluyeron componentes de financiamiento directo del gobierno a través de la compra de bonos del gobierno en los mercados primarios y la concesión de préstamos y subvenciones al gobierno, a menudo con el objetivo explícito de brindar apoyo fiscal. Estos programas se asemejan a formas de financiación monetaria.

Como muestra el gráfico, no encontramos evidencia de efectos sistemáticos de los anuncios de UMP sobre las expectativas de inflación, incluso cuando nos enfocamos en los programas de financiamiento directo del gobierno (DGF, por sus siglas en inglés) en las EMDE. Al interpretar estos hallazgos, es importante tener en cuenta que estas operaciones eran de un tamaño relativamente modesto y probablemente se percibieron como intervenciones únicas.

Con base en la revisión de los argumentos conceptuales a favor y en contra de la financiación monetaria y considerando nuestros hallazgos empíricos, creemos que merece la pena explorar más a fondo las condiciones bajo las cuales la financiación monetaria puede o no ser apropiada en circunstancias excepcionales. Sin embargo, la posible experimentación con esta herramienta debería ser modesta y limitada a países con marcos monetarios creíbles, baja inflación y posiciones fiscales sostenibles.

Lo que es más importante, las posibles operaciones de financiación monetaria deben ser decididas de forma exclusiva e independiente por los bancos centrales con el único objetivo de garantizar la estabilidad económica. Este es ciertamente un estándar difícil de lograr. Una dificultad vista por algunos como razón suficiente para prohibir por completo la financiación monetaria. De hecho, en este contexto, alejarse de la independencia del banco central puede ser muy peligroso. La historia abunda en ejemplos en los que el uso de la financiación monetaria en circunstancias inapropiadas tuvo efectos devastadores en las economías y los medios de subsistencia.