Por Fabio Natalucci , Felix Suntheim y Jérôme Vandenbussche

Los fondos de inversión sostenibles deben ampliarse para respaldar una transición exitosa hacia una economía verde.

La transición a cero emisiones netas de gases de efecto invernadero requiere un cambio sin precedentes por parte de las empresas y los gobiernos, así como una inversión adicional de hasta 20 billones de dólares durante las próximas dos décadas. Serán necesarias políticas fiscales sólidas, complementadas con una amplia gama de políticas regulatorias y financieras, para facilitar la transición verde.

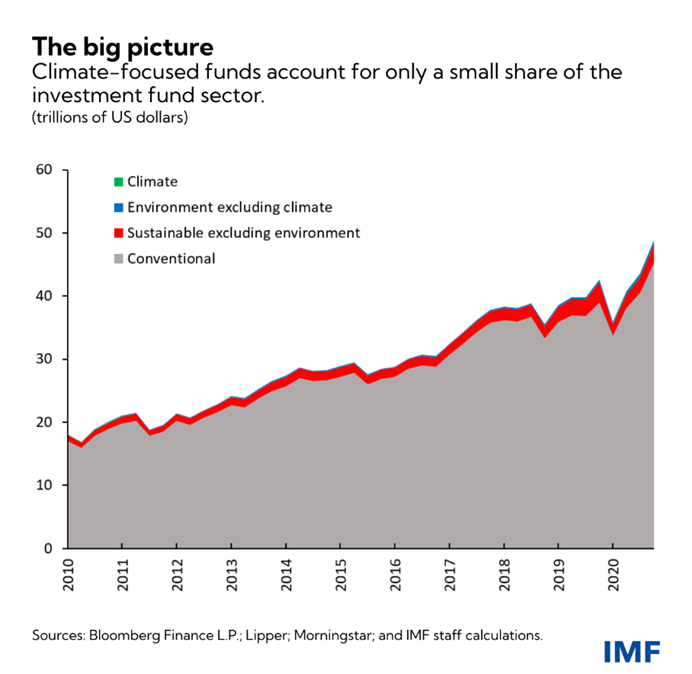

La industria mundial de fondos de inversión de 50 billones de dólares, especialmente los fondos con un enfoque de sostenibilidad, puede desempeñar un papel importante financiando la transición a una economía más verde y ayudando a evitar algunos de los efectos más peligrosos del cambio climático, según nuestro análisis reciente como parte de la Informe de estabilidad financiera global del FMI.

Los fondos sostenibles se diferencian de los fondos convencionales porque tienen un objetivo de sostenibilidad al mismo tiempo que buscan rendimientos financieros. Dentro de esta amplia clase de fondos, algunos fondos se centran más específicamente en el medio ambiente, y una subcategoría adicional se ocupa específicamente de la mitigación del cambio climático.

Gestión climática y financiación empresarial

El papel positivo de los fondos proviene directamente de su capacidad para influir en el sector empresarial. A través de la administración , que incluye el compromiso directo con las empresas y el voto por poder, los fondos pueden efectuar cambios en las prácticas de sostenibilidad de las empresas. Por ejemplo, a principios de este año, los inversores activistas sorprendieron a las industrias de inversión y energía al ganar asientos en el directorio de Exxon Mobil como parte de su apuesta por cambiar su estrategia climática.

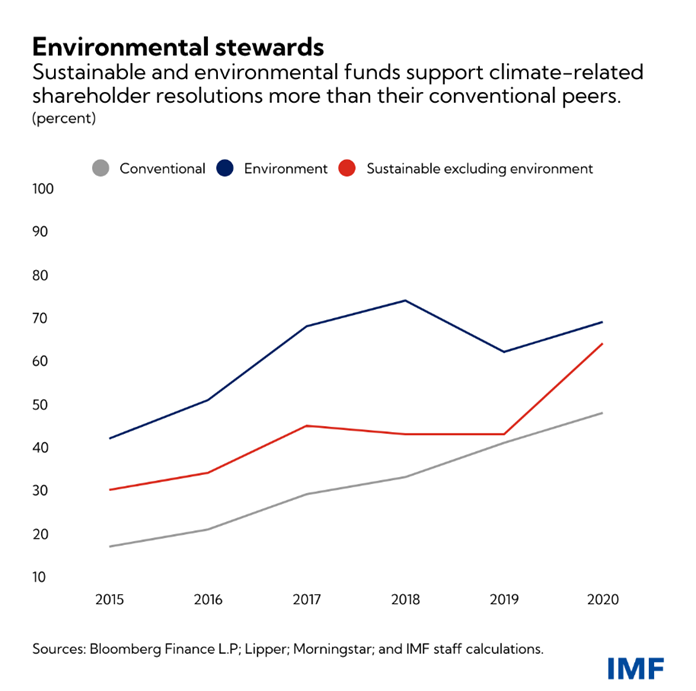

El último Informe de Estabilidad Financiera Global muestra cómo los fondos de inversión han intensificado el comportamiento del voto por poder con las empresas en asuntos relacionados con el clima. Los fondos de inversión convencionales votaron a favor de casi el 50 por ciento de las resoluciones de accionistas relacionadas con el clima en 2020, en comparación con aproximadamente el 20 por ciento en 2015. Los fondos con un enfoque de sostenibilidad tenían un historial aún más sólido, votando a favor de aproximadamente el 60 por ciento de tales resoluciones. e incluso cerca del 70 por ciento en el caso de los fondos con temática ambiental.

Además, la creciente popularidad de la inversión en fondos sostenibles significa más capital disponible para las empresas con una alta calificación de sostenibilidad, lo que impulsa la emisión de bonos y acciones de las empresas.

Todavía muy pequeño

Sin embargo, aunque la sostenibilidad se está convirtiendo en una corriente principal en las estrategias de inversión, los fondos de inversión sostenibles todavía representan solo una pequeña fracción del universo de los fondos de inversión. A fines de 2020, los fondos con una etiqueta de sostenibilidad totalizaron alrededor de $ 3.6 billones, lo que representa solo el 7 por ciento del sector general de fondos de inversión. Los fondos con un enfoque climático específico representaron unos escasos 130.000 millones de dólares de ese total.

Aún así, una tendencia emergente prevé que los fondos de inversión sostenibles crezcan más rápido que sus pares convencionales. Los flujos netos hacia fondos sostenibles aumentaron notablemente en 2020, y los fondos con temas climáticos crecieron especialmente rápido, aumentando en un asombroso 48 por ciento de los activos bajo administración.

Impulsar fondos climáticos y sostenibles

Entonces, ¿qué pueden hacer los legisladores para ayudar al sector de los fondos de inversión sostenibles a tener más impacto?

Primero, fortalecer la arquitectura de información climática global, que incluye datos, divulgaciones y clasificaciones de finanzas sostenibles, tanto para empresas como para fondos de inversión. Por ejemplo, mejores sistemas de clasificación de fondos, en los que las etiquetas y taxonomías de los fondos se utilizan y comprenden de manera uniforme, ayudan a resumir la estrategia de inversión de un fondo y su enfoque general de participación y administración. De hecho, nuestro análisis [enlace al capítulo] muestra que las etiquetas se han convertido en un motor cada vez más importante de los flujos de fondos, especialmente en el segmento minorista del mercado.

Con este fin, el FMI, junto con el Banco Mundial y la OCDE, tiene como objetivo desarrollar principios para tales sistemas de clasificación para armonizar los enfoques existentes y apoyar el desarrollo de mercados financieros sostenibles.

En segundo lugar, es necesario que exista una supervisión reglamentaria adecuada para evitar el «lavado verde», es decir, garantizar que las etiquetas representen de manera justa los objetivos de inversión de los fondos. Esto, a su vez, aumenta la confianza del mercado e impulsa aún más los flujos hacia fondos sostenibles.

En tercer lugar, una vez que esos elementos están en su lugar, las herramientas para canalizar los ahorros hacia los fondos que mejoran la transición se vuelven importantes. Por ejemplo, una mayor elegibilidad de los fondos con temas climáticos para un tratamiento fiscal favorable en productos de ahorro (como planes de jubilación o productos de seguros de vida) podría ayudar a complementar otras medidas de mitigación del cambio climático, como los impuestos al carbono.