Por Tobías Adrián

Una inflación elevada significa que los bancos centrales pueden tener que mantener las tasas de política más altas de una manera que limite la capacidad de los prestatarios para pagar la deuda.

Los bancos centrales del mundo han desatado la serie de aumentos de tasas de interés más pronunciados en décadas durante su campaña de dos años para controlar la inflación, y es posible que aún no hayan terminado. Las autoridades han aumentado las tasas en alrededor de 400 puntos básicos en promedio en las economías avanzadas desde finales de 2021, y alrededor de 650 puntos básicos en las economías de mercados emergentes.

La mayoría de las economías están absorbiendo este agresivo endurecimiento de las políticas, mostrando resiliencia durante el último año, pero la inflación subyacente sigue siendo elevada en varias de ellas, especialmente en Estados Unidos y partes de Europa. Por lo tanto, es posible que los principales bancos centrales necesiten mantener las tasas de interés más altas por más tiempo.

En este entorno, los riesgos para la economía mundial siguen sesgados a la baja, como detallamos en nuestro Informe de estabilidad financiera global . Aunque esta última evaluación de vulnerabilidades es similar a la que observamos en abril, la tensión aguda que vimos en algunos sistemas bancarios ha disminuido desde entonces. Sin embargo, ahora vemos indicios de problemas en otros lugares.

Una de esas señales de advertencia es la menor capacidad de los prestatarios individuales y empresariales para pagar su deuda, lo que también se conoce como riesgo crediticio. Encarecer la deuda es una consecuencia prevista del endurecimiento de la política monetaria para contener la inflación. Sin embargo, el riesgo es que los prestatarios ya se encuentren en posiciones financieras precarias, y las tasas de interés más altas podrían amplificar estas fragilidades, lo que llevaría a un aumento de los incumplimientos.

Amortiguadores erosionantes

En el mundo empresarial, muchas empresas sufrieron cierres durante la pandemia y otras emergieron con abundantes reservas de efectivo gracias en parte al apoyo fiscal de muchos países. Las empresas también pudieron proteger sus márgenes de beneficio a pesar de que la inflación había aumentado. Sin embargo, en un mundo más alto durante más tiempo, muchas empresas están reduciendo sus reservas de efectivo a medida que se moderan las ganancias y aumentan los costos del servicio de la deuda.

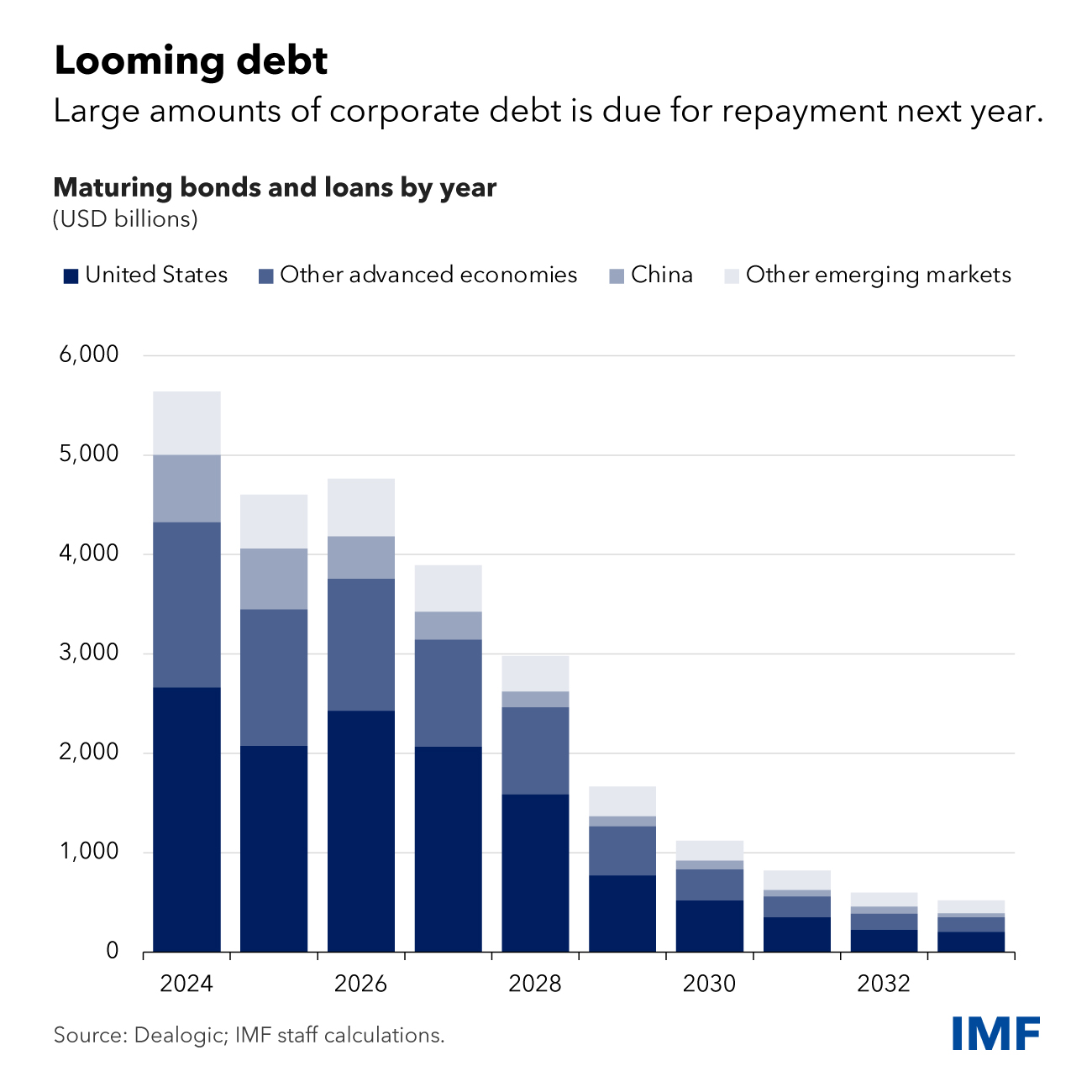

De hecho, el GFSR muestra una proporción cada vez mayor de empresas pequeñas y medianas, tanto en economías avanzadas como de mercados emergentes, con apenas suficiente efectivo para pagar sus gastos por intereses. Y los incumplimientos están aumentando en el mercado de préstamos apalancados, donde las empresas financieramente más débiles piden prestado. Es probable que estos problemas empeoren el próximo año, cuando venzan más de 5,5 billones de dólares de deuda corporativa.

Los hogares también han estado reduciendo sus reservas. El exceso de ahorro en las economías avanzadas ha disminuido constantemente desde los niveles máximos de principios del año pasado, que equivalían entre el 4 y el 8 por ciento del producto interno bruto. También hay señales de un aumento de la morosidad en tarjetas de crédito y préstamos para automóviles.

El sector inmobiliario también enfrenta vientos en contra. Las hipotecas sobre viviendas, que suelen ser la categoría más grande de endeudamiento de los hogares, ahora tienen tasas de interés mucho más altas que hace apenas un año, lo que erosiona los ahorros y pesa sobre los mercados inmobiliarios.

Los países con hipotecas predominantemente a tasa flotante generalmente han experimentado mayores caídas en los precios de las viviendas a medida que las tasas de interés más altas se traducen más rápidamente en dificultades en el pago de las hipotecas.

Los bienes raíces comerciales enfrentan tensiones similares, ya que las tasas de interés más altas han resultado en el agotamiento de las fuentes de financiamiento, la desaceleración de las transacciones y el aumento de los incumplimientos.

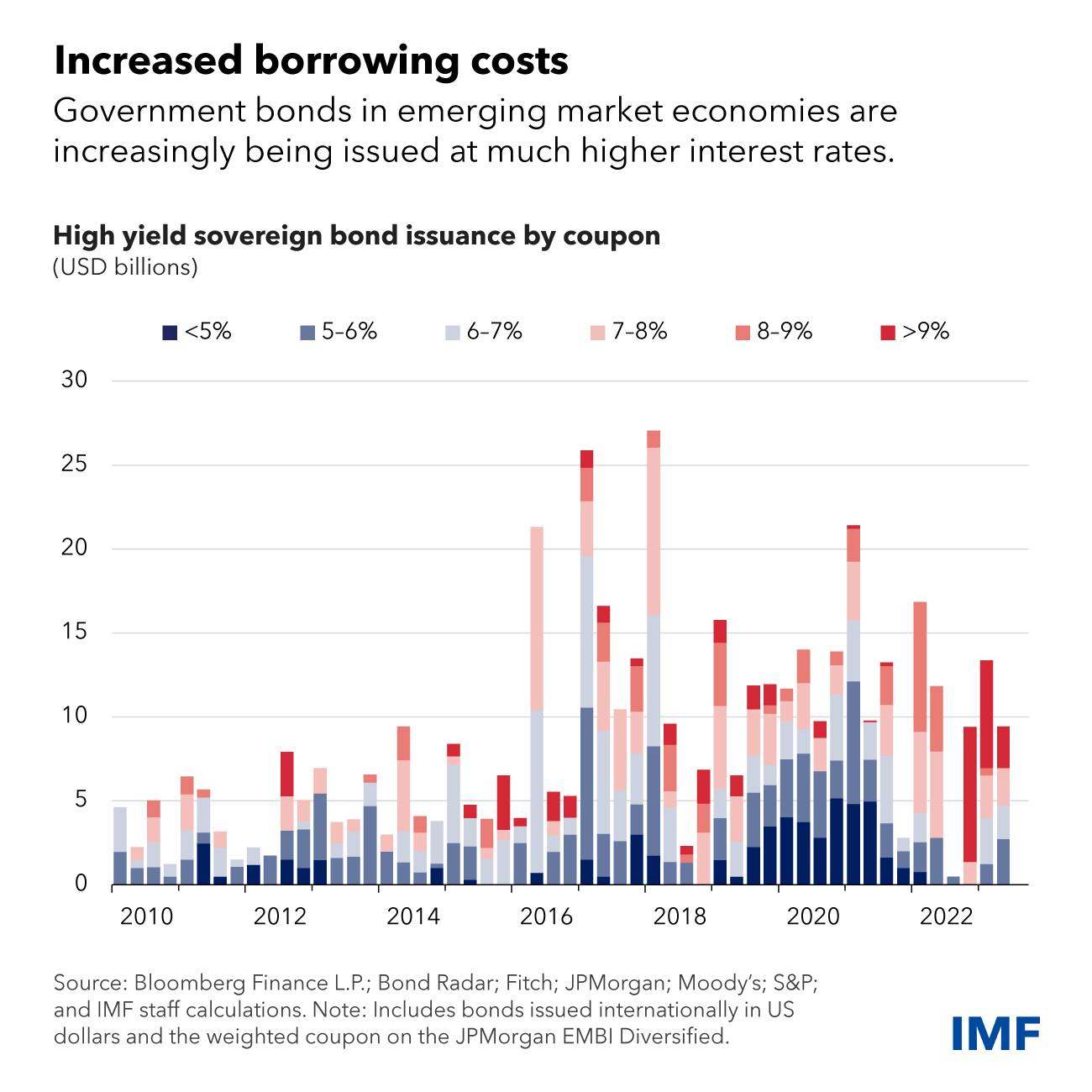

Las tasas de interés más altas también están desafiando a los gobiernos. Los países fronterizos y de bajos ingresos están teniendo dificultades para obtener préstamos en monedas fuertes como el euro, el yen, el dólar estadounidense y la libra esterlina, ya que los inversores extranjeros exigen mayores rendimientos.

Este año, las emisiones de bonos en moneda fuerte se han producido a tasas de cupón (o interés) mucho más altas. Pero las preocupaciones sobre la deuda soberana no se aplican sólo a los países de bajos ingresos, como lo ha demostrado el reciente aumento de las tasas de interés a largo plazo en las economías avanzadas.

Por el contrario, las principales economías emergentes en gran medida no enfrentan esta situación debido a mejores fundamentos económicos y salud financiera, aunque el flujo de inversión extranjera de cartera hacia estos países también se ha desacelerado.

Cantidades importantes de inversión extranjera han abandonado China en los últimos meses a medida que los crecientes problemas en su sector inmobiliario han afectado la confianza de los inversores.

Efectos indirectos

La mayoría de los inversores parecen haber hecho caso omiso de la creciente evidencia de que los prestatarios están teniendo problemas de pago. Junto con mercados de acciones y bonos generalmente saludables, las condiciones financieras se han relajado a medida que los inversores parecen esperar un aterrizaje suave global, en el que las tasas de interés más altas de los bancos centrales contengan la inflación sin causar una recesión.

Este optimismo crea dos problemas: las condiciones financieras relativamente relajadas podrían seguir alimentando la inflación , y las tasas pueden ajustarse marcadamente si ocurren shocks adversos, como una escalada de la guerra en Ucrania o una intensificación de la tensión en el mercado inmobiliario chino.

Un fuerte endurecimiento de las condiciones financieras pondría a prueba a los bancos más débiles que ya enfrentan mayores riesgos crediticios.

Las encuestas de varios países ya apuntan a una desaceleración en los préstamos bancarios, y el aumento del riesgo de los prestatarios se cita como una razón clave.

Muchos bancos perderán cantidades significativas de capital social en un escenario en el que prevalezcan una alta inflación y altas tasas de interés y la economía global caiga en recesión, como exploraremos en un próximo capítulo del GFSR.

Los inversores y depositantes examinarán las perspectivas de los bancos si su capitalización bursátil cae por debajo del valor del balance, causando problemas de financiación al banco débil.

Fuera del sistema bancario, también existen fragilidades para los intermediarios financieros no bancarios, como los fondos de cobertura y los fondos de pensiones, que prestan en mercados privados.

Es tranquilizador que los responsables de las políticas puedan evitar malos resultados. Los bancos centrales deben seguir decididos a lograr que la inflación vuelva a alcanzar su objetivo: el crecimiento económico sostenido y la estabilidad financiera no son posibles sin estabilidad de precios.

Si la estabilidad financiera se ve amenazada, las autoridades deberían utilizar rápidamente servicios de apoyo a la liquidez y otras herramientas para mitigar las tensiones agudas y restablecer la confianza del mercado.

Finalmente, dada la importancia que tienen los bancos saludables para la economía global, es necesario mejorar aún más la regulación y supervisión del sector financiero.

FMI