Por Tobias Adrian , Christopher Erceg , Simon Gray y Ratna Sahay

Las compras de activos de bancos centrales en mercados emergentes pueden ser efectivas pero conllevan riesgos. La compra de activos puede ser una herramienta eficaz, pero es fundamental minimizar los riesgos para la independencia del banco central y la estabilidad de precios.

Durante las últimas dos décadas, los bancos centrales de los mercados emergentes han logrado avances sustanciales en el desarrollo de la credibilidad para llevar a cabo una política monetaria anticíclica. Durante la crisis de COVID, muchos de estos bancos centrales no solo recortaron drásticamente las tasas de interés, sino que también desplegaron una variedad de herramientas para ayudar a restablecer el funcionamiento del mercado, incluidas las compras de activos. Y, si bien algunos de estos bancos centrales ahora consideran la posibilidad de adoptar posturas de política monetaria más estrictas, el probable uso de estas herramientas de política de nuevo en el futuro amerita una mirada más de cerca.

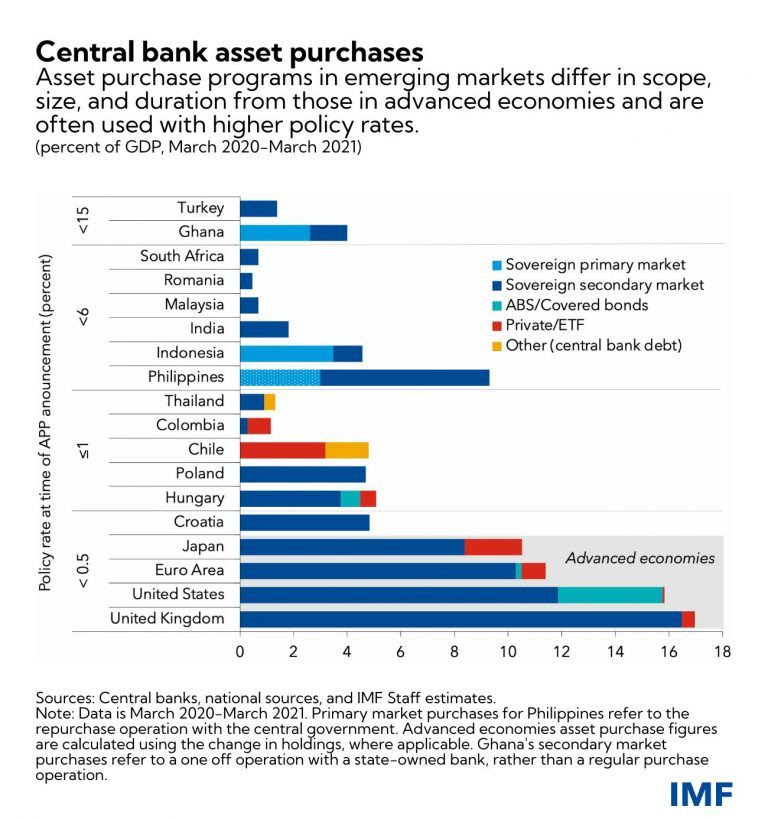

En años anteriores, los bancos centrales de economías avanzadas habrían sido principalmente los que compraron deuda pública. Sin embargo, por primera vez a una escala significativa, los bancos centrales de países como Sudáfrica, Polonia y Tailandia abrieron nuevos caminos mediante el uso de compras de activos para combatir la disfunción del mercado.

Si bien sus acciones tuvieron éxito en la reducción de las tensiones del mercado, los responsables de la formulación de políticas en estos y otros mercados emergentes y economías en desarrollo deben examinar otras consideraciones importantes a medida que trazan un rumbo a seguir.

La principal de ellas es si las compras de activos deben verse como una respuesta excepcional a la crisis de COVID o como una adición más permanente a sus herramientas de políticas. Al mismo tiempo, es necesario sortear riesgos que van desde el dominio fiscal y la monetización de la deuda hasta la asunción de riesgos excesivos.

Estas y otras cuestiones se analizan en detalle en un documento reciente del personal técnico del FMI . A continuación, resumimos los hallazgos y proporcionamos algunas pautas preliminares.

Compras de activos: herramientas útiles que conllevan riesgos

Los bancos centrales de muchas economías de mercados emergentes y en desarrollo se han mostrado reacios a utilizar la compra de activos en crisis pasadas por temor a generar una reacción violenta en el mercado. Al final resultó que, las compras específicas de activos en estos países durante la crisis de COVID ayudaron a reducir las tensiones en los mercados financieros sin precipitar una salida de capital notable o presiones cambiarias.

Esta experiencia positiva general sugiere que estos bancos centrales también considerarán la compra de activos en episodios futuros de turbulencia del mercado, como se discutió en un Informe de Estabilidad Financiera Global reciente .

Sin embargo, si bien las compras de activos pueden ayudar a estos bancos centrales a lograr sus objetivos establecidos, también plantean riesgos importantes.

Un riesgo obvio es para el propio balance de los bancos centrales: los bancos centrales pueden perder dinero si compran deuda soberana o corporativa cuando las tasas de interés son bajas en todos los vencimientos, y luego las tasas de interés oficiales suben bruscamente. Un balance más débil puede hacer que el banco central esté menos dispuesto o menos capaz de cumplir con sus objetivos establecidos cuando se necesita un endurecimiento de la política debido a preocupaciones de que las acciones de política requeridas dañarán su propia posición financiera.

Un segundo riesgo es el «dominio fiscal», mediante el cual el gobierno ejerce presión sobre el banco central para que persiga los objetivos del gobierno. Por lo tanto, si bien un banco central puede iniciar compras de activos, de acuerdo con sus objetivos establecidos, puede tener dificultades para salir. Es muy posible que el gobierno se acostumbre al financiamiento barato de las acciones del banco central y presione al banco central para que continúe, incluso si la inflación aumenta y el objetivo de estabilidad de precios exigiría terminar con las compras. La consiguiente pérdida de confianza en la capacidad de un banco central para mantener la inflación baja y estable podría precipitar períodos de inflación alta y volátil.

En una mesa redonda reciente del FMI sobre nuevas herramientas de política monetaria para las economías de mercados emergentes y en desarrollo , Lesetja Kganyago (gobernadora, Banco de la Reserva de Sudáfrica), Elvira Nabiullina (gobernadora, Banco de Rusia) y Carmen Reinhart (economista en jefe, Grupo del Banco Mundial) subrayó los riesgos planteados para los balances de los bancos centrales y el dominio fiscal, pero también llamó la atención sobre otros efectos secundarios no deseados. En particular, si bien las compras de activos podrían reducir los riesgos de cola, tales políticas podrían tener efectos no deseados, como alentar la asunción de riesgos excesivos y erosionar la disciplina del mercado. Y un papel más activo del banco central en la creación de mercado podría inhibir el desarrollo del mercado financiero.

Principios para la compra de activos

Nuestro documento reciente sobre compras de activos y financiamiento directo proporciona algunos principios rectores con el objetivo de aprovechar los beneficios de la compra de activos y contener los riesgos. Si bien vemos margen para el uso de estas herramientas por parte de los bancos centrales en las economías de mercados emergentes y en desarrollo, incluso para ayudar a aliviar episodios graves de dificultades en los mercados financieros, un marco de políticas sólido y creíble proporciona una base esencial.

Un principio fundamental es que el banco central debe tener libertad para ajustar su tasa de política según sea necesario para lograr los objetivos establecidos. Esto es fundamental. Los bancos centrales pagan los activos que compran mediante la emisión de reservas. Estas reservas adicionales podrían generar una gran presión inflacionaria a menos que el banco central pueda esterilizar las reservas elevando su tasa de política a un nivel compatible con la estabilidad de precios.

Un principio estrechamente relacionado es que cualquier compra que realice el banco central debe ser por iniciativa propia y para lograr los objetivos establecidos (en lugar de los del gobierno). El tamaño y la duración de las compras de activos deben sincronizarse con esos objetivos: las compras realizadas para la estabilidad financiera generalmente deben ser de escala modesta y liquidarse cuando se alivian las tensiones financieras, mientras que las que proporcionan estímulo macroeconómico pueden ser mayores y más persistentes.

La mejor manera de lograr este principio es garantizar que las compras de activos del banco central se realicen en el mercado secundario, en lugar de «directamente» a través de compras en el mercado primario o una línea de descubierto. El financiamiento directo proporciona una ruta fácil para que el gobierno determine tanto el tamaño del balance del banco central como la tasa de interés que pagará, lo que tiende a socavar la disciplina fiscal y a aumentar los riesgos de monetización de la deuda.

También es fundamental una comunicación clara sobre los objetivos de los programas de compra de activos y la justificación tanto de la entrada como de la salida.

Finalmente, nuestro documento enfatiza la importancia de una sólida posición fiscal. En particular, el gobierno debería poder brindar respaldo fiscal para cubrir las pérdidas que pudieran materializarse. Este respaldo es necesario para preservar la autonomía financiera del banco central, así como para permitirle tomar decisiones de política para cumplir su mandato, en lugar de basar las decisiones en la preocupación por su posición financiera (o la del gobierno). Además, es más probable que la autoridad fiscal resista la tentación de buscar financiamiento barato del banco central si su propia posición es sólida.

Si bien los programas de compra de activos pueden ser un territorio relativamente nuevo para los bancos centrales en las economías de mercados emergentes y en desarrollo, estos principios deberían ayudar a proporcionar una base sólida.