Por Romain Duval, Davide Furceri y Marina M. Tavares

Algunos bancos centrales están debatiendo actualmente si endurecer la política monetaria para combatir las presiones inflacionarias, después de haber disminuido de manera decisiva en respuesta al shock del COVID-19.

Al tomar tales decisiones, los banqueros centrales deben considerar cuánto responderán las empresas y los consumidores.

La estructura del sistema financiero y las expectativas futuras de los consumidores y las empresas son factores clave de la eficacia de las acciones de política monetaria. Sin embargo, hay otro factor que se pasa por alto: el poder del mercado empresarial.

Una nueva investigación del personal técnico del FMI ha descubierto que empresas cada vez más grandes y poderosas están haciendo de la política monetaria una herramienta menos potente para administrar la economía en las economías avanzadas, en igualdad de condiciones.

El poder de mercado ha aumentado en muchas economías avanzadas y países de mercados emergentes en los últimos años, como se observa en los márgenes de precios: la relación entre el precio de un bien o servicio y su costo marginal de producción, concentración o ganancias.

Por ejemplo, un trabajo reciente del FMI encuentra que los márgenes de precios globales han aumentado en más del 30 por ciento, en promedio, en las empresas que cotizan en bolsa en las economías avanzadas desde 1980, y dos veces más rápido en los sectores digitales.

Además, es probable que la recesión del COVID-19 amplifique estas tendencias. Se espera que las grandes empresas ganen cuota de mercado frente a las pequeñas empresas, que corren un mayor riesgo de insolvencia .

Nuestro estudio encuentra que las empresas con mayor poder de mercado responden menos a las acciones de política monetaria, posiblemente debido a sus mayores ganancias.

Las mayores ganancias hacen que estas empresas sean menos sensibles a los cambios en las condiciones de financiamiento externo, como los provocados por las decisiones de los bancos centrales.

Por ejemplo, en marzo de 2021, Apple tenía más de $ 200 mil millones en efectivo e inversiones en valores negociables, mientras que Alphabet tenía más de $ 150 mil millones.

Las empresas con un colchón de efectivo tan grande pueden decidir sobre inversiones y otros proyectos sin tener que preocuparse por la facilidad con la que podrían acceder a otras fuentes de financiación.

Por el contrario, las empresas que enfrentan mayores restricciones crediticias, como las empresas jóvenes de bajo margen de beneficio, responden mucho más a las acciones de política monetaria que las empresas más antiguas, más grandes y de mayor margen de beneficio.

También podría ser que las empresas con mayor poder de mercado dependan menos de fuentes de financiamiento cuyas condiciones responden rápidamente a acciones de política monetaria, como el crédito bancario.

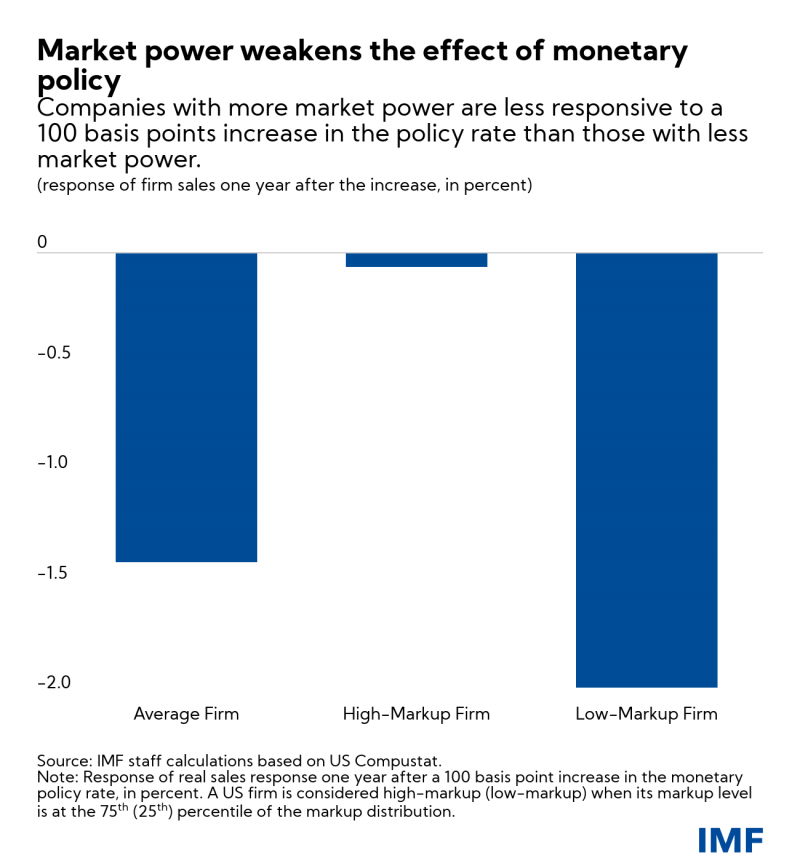

Específicamente, utilizando datos de Estados Unidos y un panel de 14 economías avanzadas, encontramos que las empresas con altos márgenes responden mucho menos a un choque de política monetaria (un cambio inesperado en la tasa de política) que la empresa promedio en la economía.

Por ejemplo, en los EE. UU., Un aumento de 100 puntos básicos en la tasa de política hace que una empresa con un margen bajo reduzca las ventas en aproximadamente un 2 por ciento después de cuatro trimestres, mientras que una empresa con un margen alto apenas reduce sus ventas. Los resultados del panel de países avanzados son cualitativamente similares.

Además de ser generalmente perjudicial para el dinamismo y el crecimiento empresarial , el poder de mercado excesivo también puede obstaculizar la capacidad de los bancos centrales para estimular la actividad económica durante las recesiones y enfriarla durante las expansiones.

En principio, si la política monetaria es menos poderosa, los bancos centrales podrían simplemente usar más de ella, al flexibilizar de manera más agresiva para combatir una recesión, por ejemplo;

Sin embargo, este enfoque puede no ser completamente exitoso en las economías avanzadas cuando tantos bancos centrales están limitados por el límite inferior efectivo de las tasas de interés y también enfrentan límites (reales o percibidos) a la flexibilización cuantitativa, como las preocupaciones de estabilidad financiera de muy grandes y compras persistentes de activos.

Por el contrario, un mayor poder de mercado implica que, si las presiones inflacionarias se vuelven persistentes, los bancos centrales pueden necesitar ajustar la política monetaria de manera más agresiva de lo que sería el caso en una economía más competitiva, en igualdad de condiciones.

Las empresas con márgenes más bajos y las industrias más competitivas se verían afectadas de manera desproporcionada.

En términos más generales, un ajuste agresivo podría poner en riesgo la recuperación. Un lado positivo es que el poder de mercado puede amortiguar el traspaso de mayores costos de insumos a la producción y la inflación en primer lugar, todo lo demás igual: el poder de mercado puede reducir la respuesta de la inflación y la producción a una amplia gama de shocks macroeconómicos más allá de los shocks de política monetaria .

Estas consideraciones refuerzan aún más los argumentos a favor de las reformas para aumentar la competencia en las economías avanzadas.

En un lugar destacado de la agenda se encuentran las mejoras en los marcos de políticas y leyes de competencia. Estos incluyen, dependiendo de las jurisdicciones, un control más estricto de las fusiones, particularmente cuando se trata de empresas dominantes, una aplicación más estricta del abuso de dominio, una mayor dependencia de las investigaciones de mercado y medidas más específicas para hacer frente a la economía digital en rápida evolución.

Los formuladores de políticas necesitarán todas las herramientas disponibles para asegurar una recuperación dinámica, sostenible e inclusiva.

Frenar el poder del mercado empresarial no solo respaldaría la recuperación directamente al estimular la inversión, la innovación y el crecimiento de los salarios, sino también indirectamente al fortalecer la política monetaria.

Es alentador que actualmente se estén considerando mejoras en los marcos antimonopolio en jurisdicciones clave.

Romain Duval es subdirector del Departamento de Estudios del FMI.

Davide Furceri es Subjefe de División de la División de Estudios Regionales del Departamento de Asia y el Pacífico del FMI.

Marina M. Tavares es economista del Departamento de Estudios del FMI.