Pierre-Olivier Gourinchas

A pesar de las sombrías predicciones, la economía mundial sigue siendo notablemente resistente, con un crecimiento constante y una inflación que se desacelera casi tan rápidamente como aumentó.

El viaje ha estado lleno de acontecimientos, comenzando con interrupciones en la cadena de suministro después de la pandemia, una crisis energética y alimentaria provocada por la guerra de Rusia contra Ucrania, un aumento considerable de la inflación, seguido de un ajuste de la política monetaria sincronizado a nivel mundial.

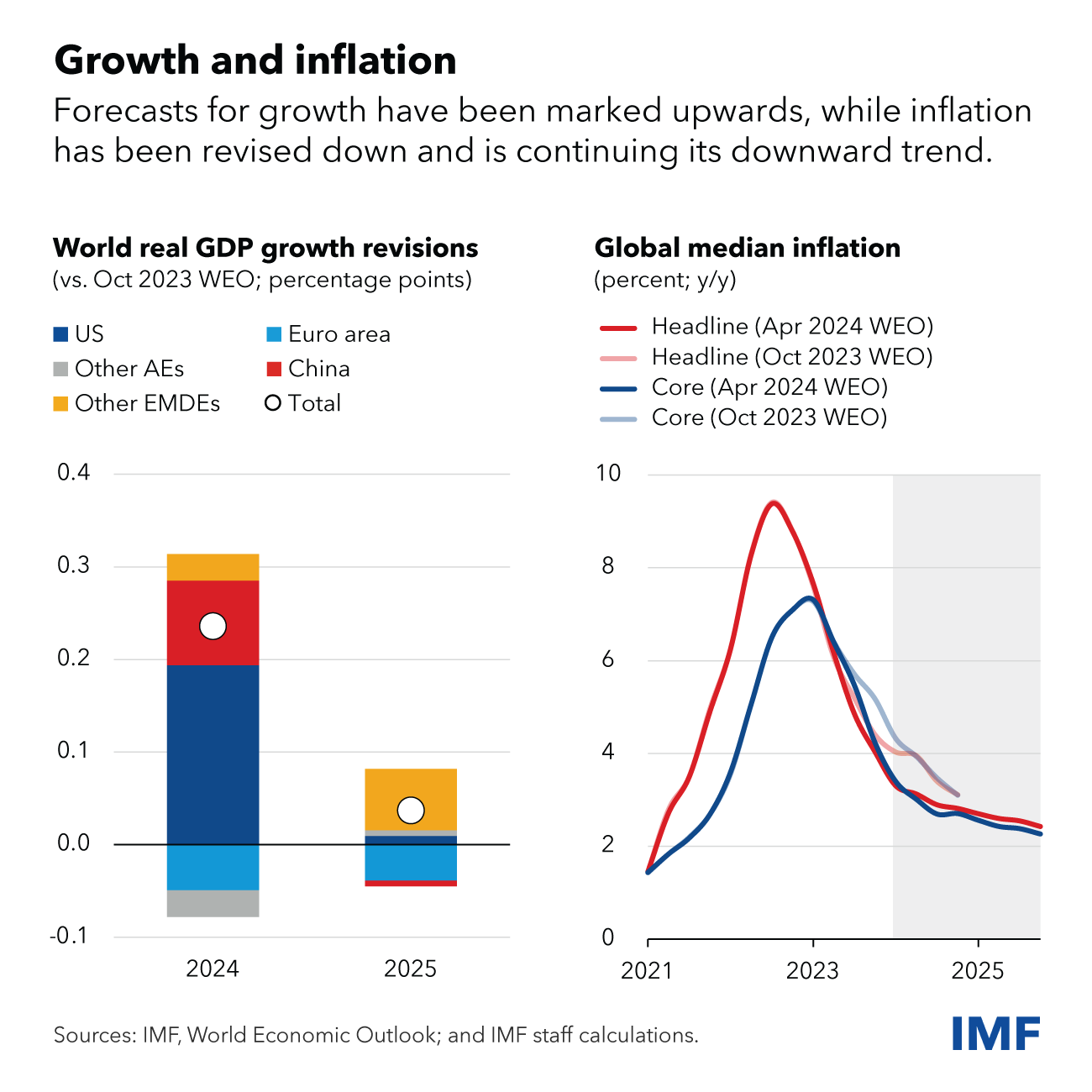

El crecimiento mundial tocó fondo a finales de 2022, con un 2,3 por ciento, poco después de que la inflación general media alcanzara un máximo del 9,4 por ciento. Según nuestras últimas proyecciones de Perspectivas de la economía mundial , el crecimiento este año y el próximo se mantendrá estable en un 3,2 por ciento, y la inflación general media disminuirá del 2,8 por ciento a finales de 2024 al 2,4 por ciento a finales de 2025. La mayoría de los indicadores siguen apuntando a una Aterrizaje suave.

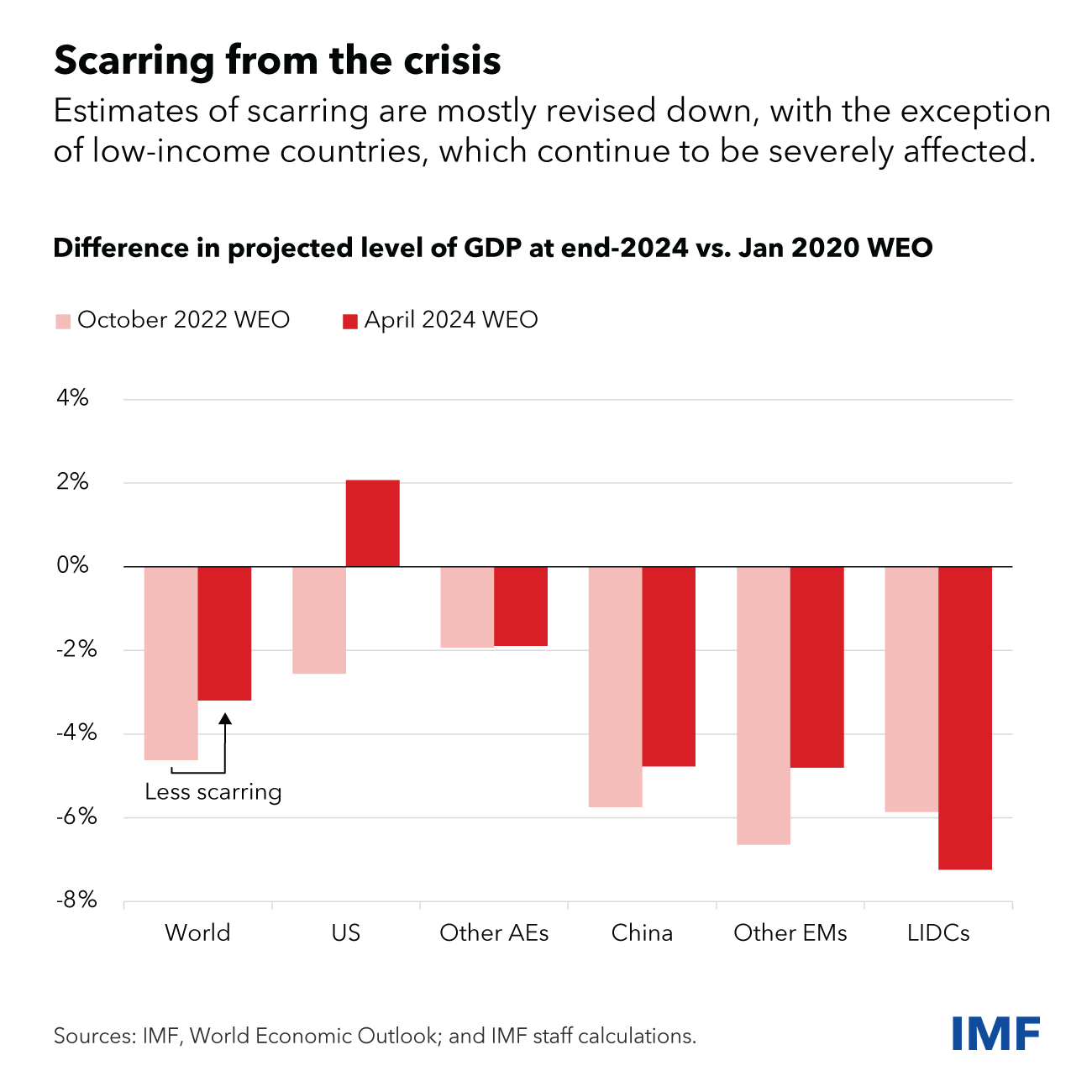

También proyectamos menos cicatrices económicas de las crisis de los últimos cuatro años, aunque las estimaciones varían según los países. La economía estadounidense ya ha superado su tendencia prepandémica. Pero ahora estimamos que habrá más cicatrices para los países en desarrollo de bajos ingresos, muchos de los cuales todavía están luchando por pasar página de la pandemia y las crisis del costo de vida.

El crecimiento resiliente y la rápida desinflación apuntan hacia una evolución favorable de la oferta, incluida la atenuación de los shocks de los precios de la energía y un sorprendente repunte de la oferta laboral respaldado por una fuerte inmigración en muchas economías avanzadas. Las medidas de política monetaria han ayudado a anclar las expectativas de inflación, incluso si su transmisión puede haber sido más moderada , a medida que las hipotecas a tasa fija se hicieron más frecuentes.

A pesar de estos positivos acontecimientos, aún quedan numerosos desafíos y se necesitan medidas decisivas.

Los riesgos de inflación persisten

Volver a alcanzar la meta de inflación debería seguir siendo la prioridad. Si bien las tendencias inflacionarias son alentadoras, todavía no hemos llegado a ese punto. Es un tanto preocupante que el progreso hacia las metas de inflación se haya estancado en cierta medida desde principios de año. Esto podría ser un revés temporal, pero hay razones para permanecer alerta. La mayoría de las buenas noticias sobre la inflación provinieron de la caída de los precios de la energía y de la inflación de los bienes. Esto último se ha visto favorecido por el alivio de las fricciones en la cadena de suministro, así como por la caída de los precios de exportación chinos. Pero los precios del petróleo han estado aumentando recientemente en parte debido a las tensiones geopolíticas y la inflación de los servicios sigue siendo obstinadamente alta. Otras restricciones comerciales a las exportaciones chinas también podrían impulsar la inflación de bienes.

Se amplían las divergencias económicas

La resiliente economía global también oculta marcadas divergencias entre países.

El sólido desempeño reciente de Estados Unidos refleja un sólido crecimiento de la productividad y el empleo, pero también una fuerte demanda en una economía que sigue sobrecalentada. Esto exige un enfoque cauteloso y gradual hacia la flexibilización por parte de la Reserva Federal. La postura fiscal, que no está en consonancia con la sostenibilidad fiscal a largo plazo, es motivo de especial preocupación. Plantea riesgos a corto plazo para el proceso de desinflación, así como riesgos a largo plazo para la estabilidad fiscal y financiera de la economía global. Algo tendrá que dar.

El crecimiento en la zona del euro se recuperará, pero desde niveles muy bajos, a medida que los shocks pasados y la política monetaria restrictiva afecten la actividad. El continuo crecimiento elevado de los salarios y la persistente inflación de los servicios podrían retrasar el regreso de la inflación al objetivo. Sin embargo, a diferencia de Estados Unidos, hay poca evidencia de sobrecalentamiento, y el Banco Central Europeo necesitará calibrar cuidadosamente el giro hacia la flexibilización monetaria para evitar una inflación insuficiente. Si bien los mercados laborales parecen fuertes, esa fortaleza podría resultar ilusoria si las empresas europeas han estado acaparando mano de obra en previsión de un repunte de la actividad que no se materializa.

La economía de China sigue afectada por la desaceleración de su sector inmobiliario. Los auges y caídas del crédito nunca se resuelven por sí solos rápidamente, y éste no es una excepción. La demanda interna seguirá siendo mediocre a menos que se adopten medidas firmes para abordar la causa fundamental. Con una demanda interna deprimida, los superávits externos bien podrían aumentar. El riesgo es que esto exacerbe aún más las tensiones comerciales en un entorno geopolítico ya tenso.

Muchas otras grandes economías de mercados emergentes están teniendo un desempeño sólido, a veces beneficiándose de una reconfiguración de las cadenas de suministro globales y de las crecientes tensiones comerciales entre China y Estados Unidos. La huella de estos países en la economía global está aumentando .

Ruta política

De cara al futuro, las autoridades deberían priorizar medidas que ayuden a preservar o incluso mejorar la resiliencia de la economía global.

La primera de esas prioridades es reconstruir las reservas fiscales. Incluso cuando la inflación retrocede, las tasas de interés reales siguen siendo altas y la dinámica de la deuda soberana se ha vuelto menos favorable . Las consolidaciones fiscales creíbles pueden ayudar a reducir los costos de financiamiento, mejorar el margen fiscal y la estabilidad financiera . Desafortunadamente, los planes fiscales hasta el momento son insuficientes y podrían descarrilarse aún más dado el número récord de elecciones de este año.

Las consolidaciones fiscales nunca son fáciles , pero es mejor no esperar hasta que los mercados dicte sus condiciones. El enfoque correcto es empezar ahora, de forma gradual y creíble. Una vez que la inflación esté bajo control, consolidaciones plurianuales creíbles ayudarán a allanar el camino para una mayor flexibilización de la política monetaria. El exitoso episodio de consolidación fiscal y acomodación monetaria de Estados Unidos en 1993 me viene a la mente como un ejemplo a emular.

La segunda prioridad es revertir la caída de las perspectivas de crecimiento a mediano plazo. Parte de esa disminución se debe a una mayor mala asignación de capital y mano de obra dentro de sectores y países. Facilitar una asignación de recursos más rápida y eficiente impulsará el crecimiento. Para los países de bajos ingresos, las reformas estructurales para promover la inversión directa nacional y extranjera y fortalecer la movilización de recursos internos ayudarán a reducir los costos de endeudamiento y las necesidades de financiamiento. Estos países también deben mejorar el capital humano de sus grandes poblaciones jóvenes, especialmente porque el resto del mundo está envejeciendo rápidamente.

La inteligencia artificial también da esperanzas de aumentar la productividad. Puede que lo haga, pero el potencial de que se produzcan perturbaciones graves en los mercados laborales y financieros es alto. Aprovechar el potencial de la IA para todos requerirá que los países mejoren su infraestructura digital, inviertan en capital humano y coordinen las reglas de tránsito globales.

Las perspectivas de crecimiento a mediano plazo también se ven perjudicadas por la creciente fragmentación geoeconómica y el aumento de las medidas de política industrial y restrictivas del comercio. Como resultado de ello, los vínculos comerciales ya están cambiando, con posibles pérdidas de eficiencia. El efecto neto bien podría ser hacer que la economía global sea menos resiliente, no más. Pero el daño más amplio es para la cooperación global. Todavía es tiempo de invertir el rumbo.

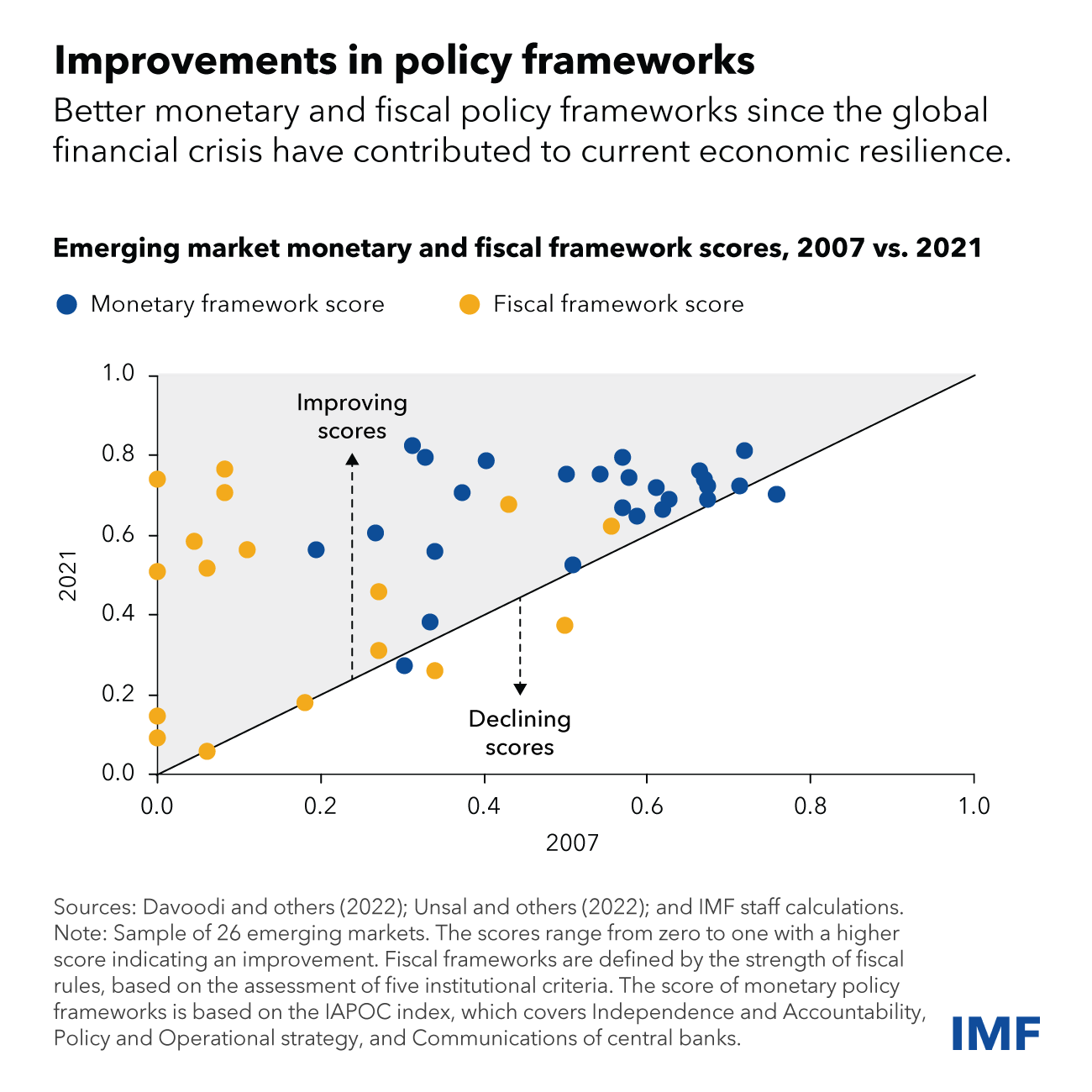

En tercer lugar, un gran logro de los últimos años ha sido el fortalecimiento de los marcos de política monetaria, fiscal y financiera, especialmente para las economías de mercados emergentes. Esto ha ayudado a que el sistema financiero mundial sea más resiliente y a evitar un resurgimiento permanente de la inflación. De cara al futuro, es esencial preservar estas mejoras. Eso incluye proteger la independencia de los bancos centrales , conseguida con tanto esfuerzo .

Por último, la transición verde requiere importantes inversiones. Reducir las emisiones es compatible con el crecimiento y la actividad se ha vuelto mucho menos intensiva en emisiones en las últimas décadas. Pero las emisiones siguen aumentando. Es necesario hacer mucho más y hacerlo rápidamente. La inversión verde se ha expandido a un ritmo saludable en las economías avanzadas y en China. El mayor esfuerzo ahora debe ser realizado por otras economías de mercados emergentes y en desarrollo, que deben aumentar masivamente el crecimiento de su inversión verde y reducir su inversión en combustibles fósiles. Esto requerirá la transferencia de tecnología por parte de otras economías avanzadas y de China, así como una financiación pública y privada sustancial.

En estas cuestiones, así como en muchas otras, los marcos multilaterales y la cooperación siguen siendo esenciales para avanzar.

—Este blog se basa en el capítulo 1 de Perspectivas de la economía mundial de abril de 2024 .