Por Santiago Acosta-Ormaechea, Gustavo Adler, Ilan Goldfajn, Anna Ivanova

A medida que los países latinoamericanos continúan lidiando con los efectos de dos shocks anteriores, la pandemia y la invasión rusa de Ucrania, enfrentan un tercer shock: el endurecimiento de las condiciones financieras globales.

El impulso de crecimiento es actualmente positivo, lo que refleja el regreso de los sectores de servicios y el empleo a los niveles previos a la pandemia, y el respaldo general de condiciones externas favorables: altos precios de los productos básicos, fuerte demanda externa y remesas , y recuperación del turismo. Esto ha llevado a varias revisiones al alza del crecimiento este año.

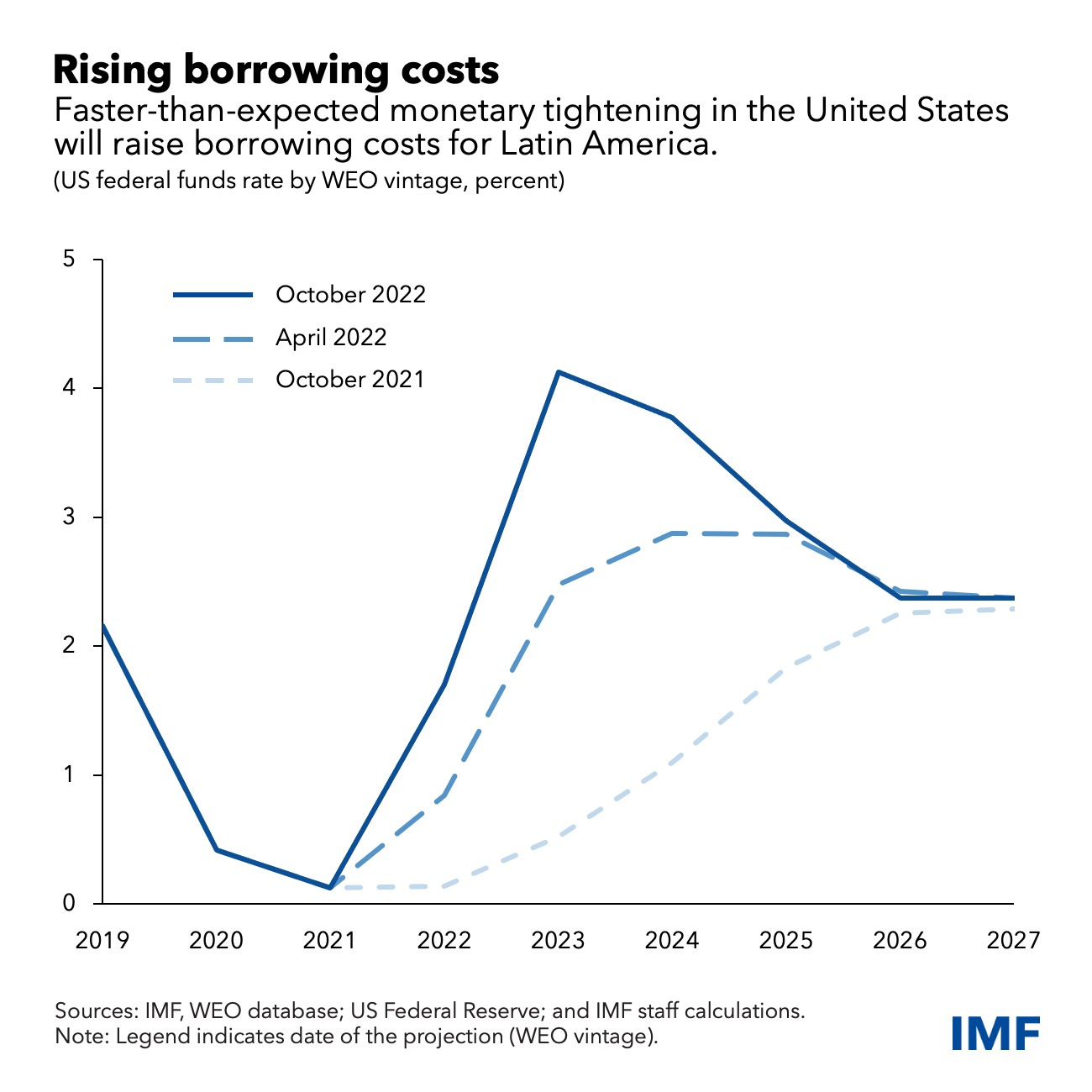

Pero el financiamiento es cada vez más escaso y más costoso a medida que los principales bancos centrales elevan las tasas de interés para controlar la inflación. Las entradas de capital a los mercados emergentes se están desacelerando y los costos de los préstamos externos están aumentando. Las tasas de interés internas en los mercados emergentes también están aumentando debido a que sus bancos centrales también están subiendo las tasas para combatir la inflación, pero también debido a la reducción del apetito de los inversores por activos de riesgo.

Para América Latina, estos factores se traducen en una desaceleración de la actividad, ya que los mayores costos de endeudamiento pesan sobre el crédito interno, el consumo privado y la inversión.

A principios de este año, el aumento de los precios de las materias primas y el sólido impulso del crecimiento ayudaron a compensar los efectos de las condiciones financieras mundiales más estrictas, ya que los inversores se sintieron atraídos por una región que alberga a los principales exportadores de materias primas en medio de las necesidades mundiales de suministros de alimentos y energía. Pero las tasas de interés más altas están empujando a la baja los precios de las materias primas a medida que la economía mundial se desacelera, lo que reduce su efecto amortiguador. La desaceleración también puede reducir las exportaciones, las remesas y el turismo a la región.

La incertidumbre acerca de las tasas de interés globales y si la inflación puede volver a controlarse sin problemas, lo que se conoce como un «aterrizaje suave», significa que también son posibles picos en la volatilidad y la aversión al riesgo de los inversores. En otras palabras, la transición hacia tasas de interés globales más altas puede ser accidentada.

Crecimiento sólido pero desaceleración

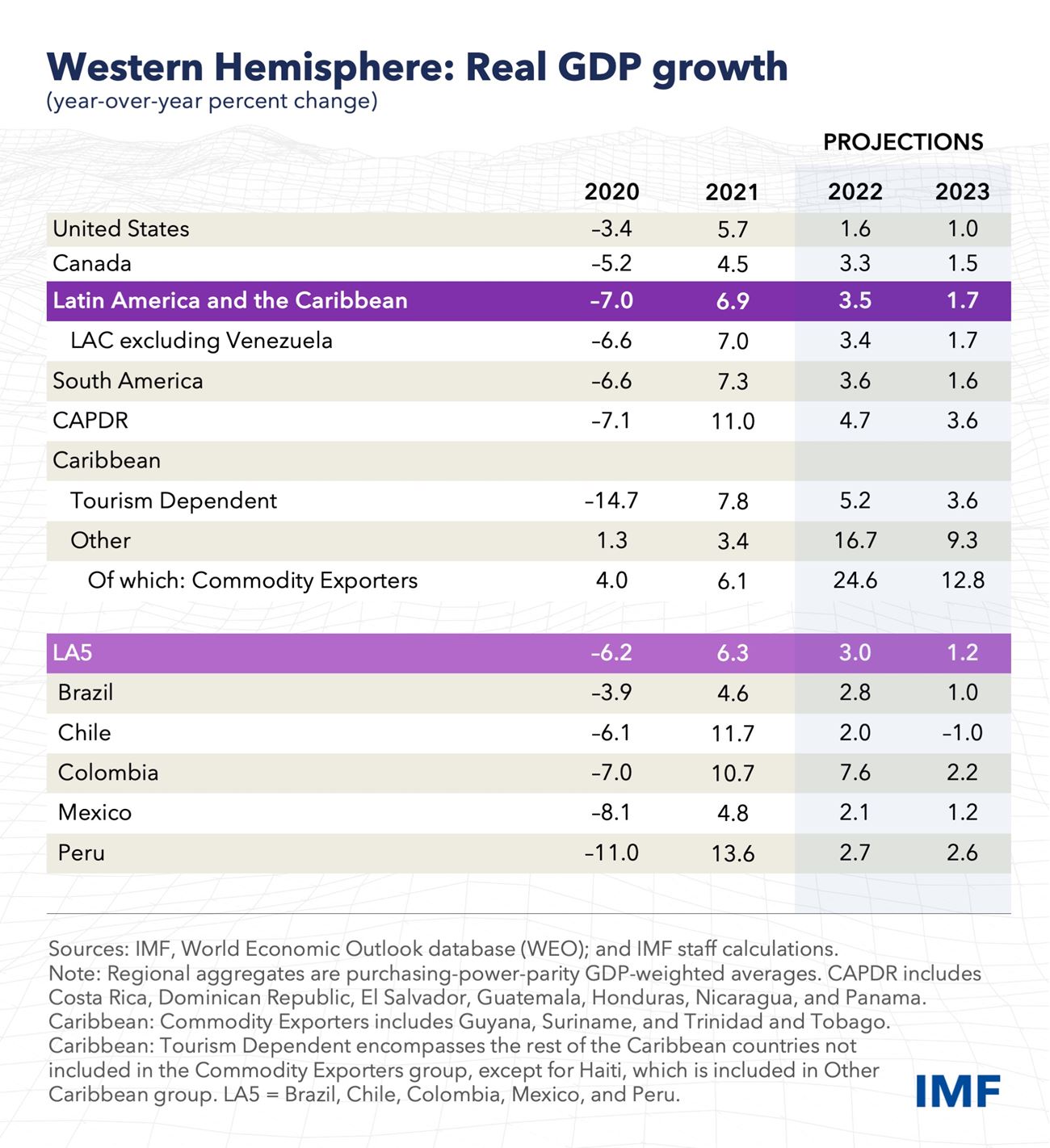

En medio de sorpresas positivas en la actividad, hemos mejorado nuestra proyección de crecimiento para América Latina y el Caribe este año a 3,5 por ciento desde 3 por ciento en julio .

Pero con los vientos cambiantes que se avecinan, el crecimiento del próximo año está a punto de desacelerarse más rápidamente de lo que proyectamos en julio, desacelerándose a 1,7 por ciento.

Es probable que los exportadores de materias primas (países de América del Sur, México y algunas economías del Caribe) vean reducidas a la mitad sus tasas de crecimiento el próximo año, ya que los precios más bajos de las materias primas amplifican el impacto del aumento de las tasas de interés.

Las economías de América Central, Panamá y la República Dominicana también se desacelerarán a medida que se debiliten el comercio con los Estados Unidos y las remesas entrantes, aunque se beneficiarán de los precios más bajos de las materias primas. Las economías caribeñas dependientes del turismo continuarán recuperándose, aunque más lentamente de lo previsto en julio en medio de perspectivas de turismo más débiles.

Luchando contra la inflación obstinada

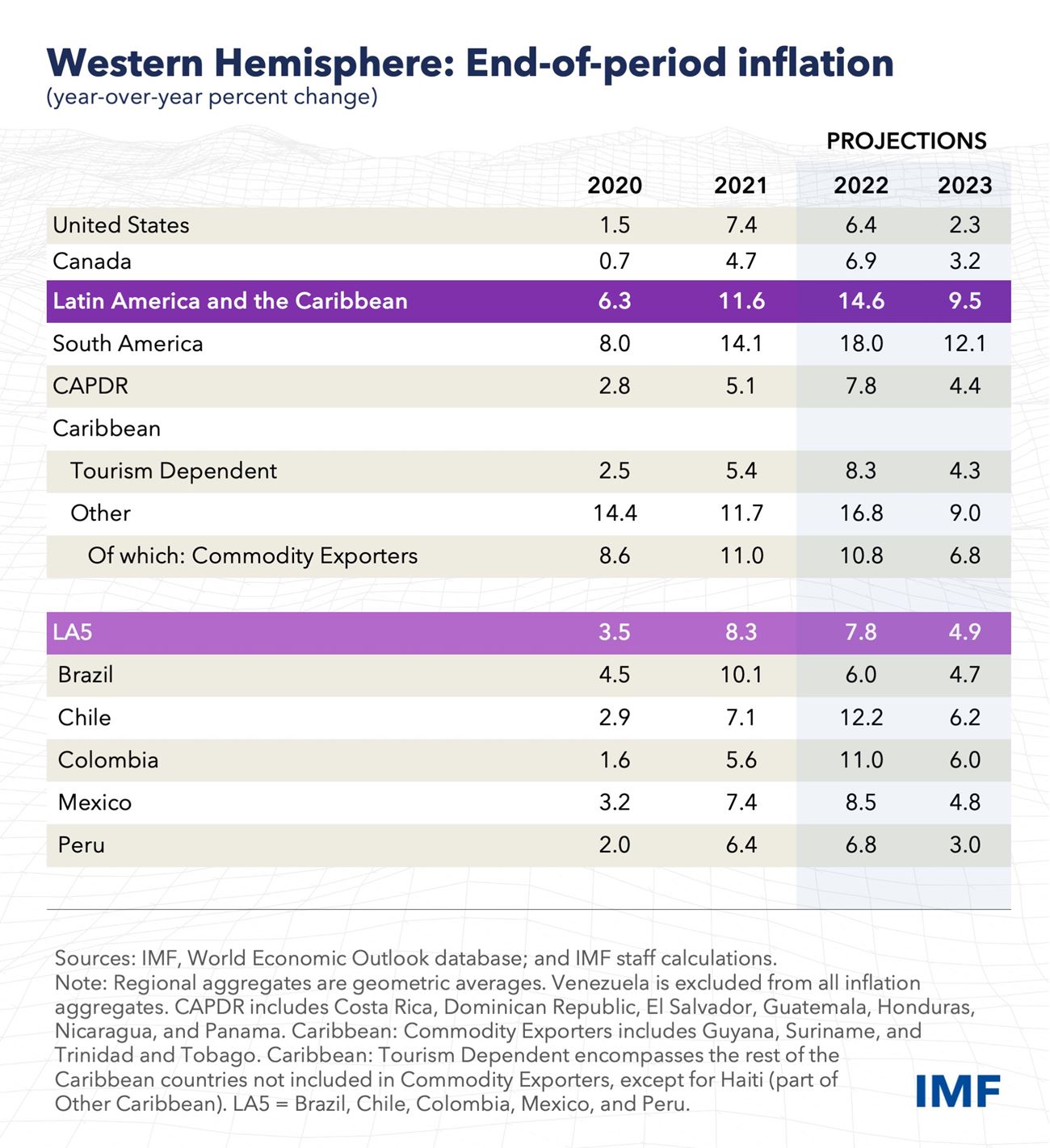

A pesar de la desaceleración del crecimiento, América Latina seguirá enfrentando una alta inflación por algún tiempo.

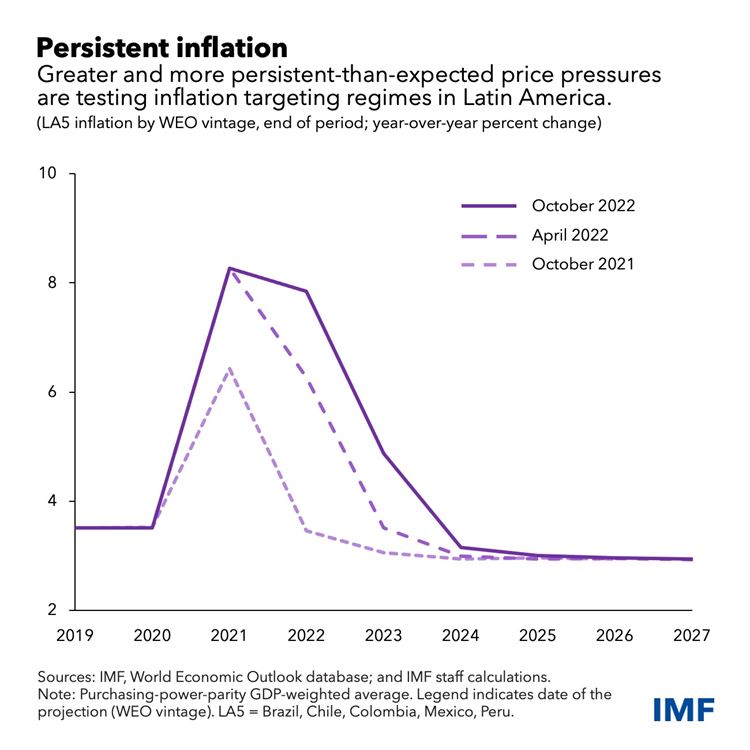

La rápida respuesta de los principales bancos centrales de la región, que aumentaron las tasas de interés antes que otras economías avanzadas y de mercados emergentes, ayudará a reducir la inflación, pero esto llevará tiempo, ya que la política monetaria debe controlar la demanda interna para ejercer presión a la baja sobre los precios.

Además, las presiones de precios se han ampliado recientemente, afectando artículos de la canasta de consumo más allá de los alimentos y la energía. Este ha sido el caso en Brasil, Chile, Colombia, México y Perú, donde la inflación alcanzó recientemente un máximo de dos décadas del 10 por ciento y está poniendo a prueba la credibilidad ganada con tanto esfuerzo de los marcos de metas de inflación.

Por lo tanto, hemos elevado nuestras previsiones de inflación. Los aumentos de precios para esos cinco países alcanzarán alrededor del 7,8 por ciento para fines de año y se mantendrán elevados en alrededor del 4,9 por ciento, aún por encima de las bandas de tolerancia de los bancos centrales en la mayoría de los casos, para fines del próximo año.

Bancos sanos, riesgos de deuda

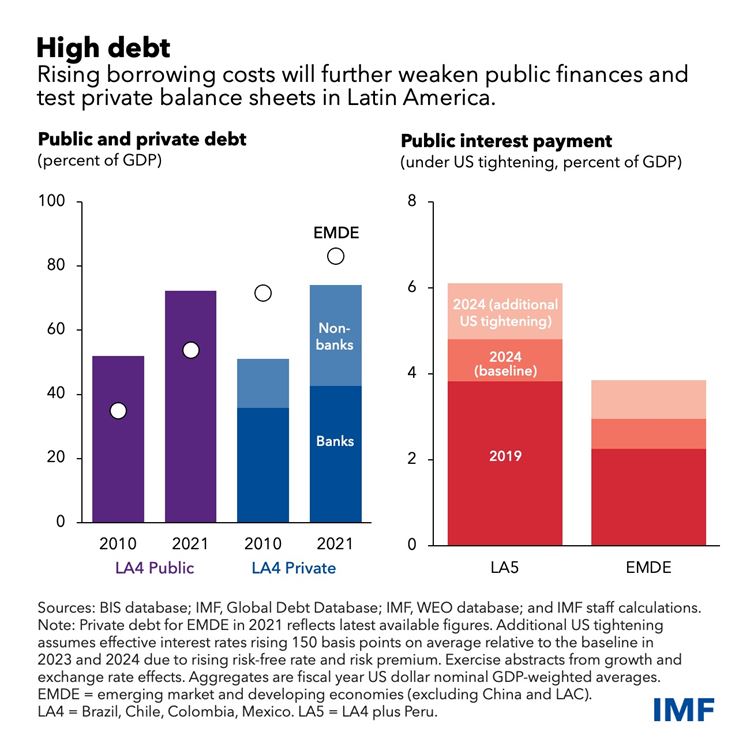

El aumento de las tasas de interés mundiales también pondrá a prueba la resiliencia de los balances públicos y privados. Los sistemas bancarios generalmente saludables de la región mitigan el riesgo de problemas financieros, y la regulación y supervisión han mejorado en muchos países.

Pero quedan bolsas de vulnerabilidades. Por ejemplo, la deuda corporativa ha crecido considerablemente durante la última década, especialmente fuera del sistema bancario. El seguimiento de estas vulnerabilidades será clave para identificar posibles fuentes de estrés y tomar medidas tempranas.

Si bien los altos niveles de reservas internacionales de la región y la sólida credibilidad del banco central ayudarán a mitigar el impacto de las condiciones financieras más estrictas, el aumento de los costos de endeudamiento pondrá a prueba las finanzas públicas a través de mayores pagos de intereses, ya que la deuda pública y las necesidades de financiamiento siguen siendo elevadas.

Acto de equilibrio

Los bancos centrales de la región han actuado rápido y han mantenido ancladas las expectativas de inflación de largo plazo.

En el futuro, la política monetaria debería mantener el rumbo y no relajarse prematuramente. Establecer una política monetaria en medio de una gran incertidumbre es un desafío, pero tener que restaurar la estabilidad de precios más adelante si la inflación se afianza sería muy costoso.

La política fiscal debe centrarse en reconstruir el espacio de políticas, donde sea necesario. Esto requerirá controlar el gasto público, mejorar el diseño de los sistemas tributarios y fortalecer los marcos fiscales para asegurar una disciplina sostenida.

Sin embargo, dadas las necesidades sociales apremiantes de la región, las políticas para reducir la deuda y los déficits solo pueden ser eficaces y duraderas si son inclusivas, es decir, si protegen a los pobres.

Incluso donde existe espacio fiscal, la política fiscal también debe ir de la mano con la política monetaria, centrándose en apoyar a los grupos vulnerables, especialmente mientras persiste la alta inflación y el crecimiento se debilita, pero sin impulsar la demanda interna. Esto requerirá una calibración cuidadosa para compensar las medidas de gasto para proteger a los pobres.

Hacer bien este acto de equilibrio es clave para lograr un crecimiento inclusivo y sostenible, y esta es la mejor manera de desarrollar resiliencia frente a futuras crisis.