Por Tobias Adrian

Después de soportar un tumultuoso 2020, la economía global finalmente está emergiendo de las peores fases de la pandemia de COVID-19, aunque con perspectivas que divergen marcadamente entre regiones y países, y solo después de un «año perdido» pasado en una animación suspendida. El trauma económico habría sido mucho peor si la economía global no hubiera sido apoyada por las acciones políticas sin precedentes tomadas por los bancos centrales y por las medidas fiscales implementadas por los gobiernos.

Los mercados mundiales están observando el aumento actual de las tasas de interés a largo plazo en Estados Unidos, preocupados de que un aumento rápido y persistente pueda resultar en condiciones financieras más estrictas, lo que podría dañar las perspectivas de crecimiento. Desde agosto de 2020, el rendimiento del bono del Tesoro de EE. UU. A 10 años ha aumentado 1¼ puntos porcentuales a alrededor del 1¾ por ciento a principios de abril de 2021, volviendo cerca de su nivel prepandémico de principios de 2020.

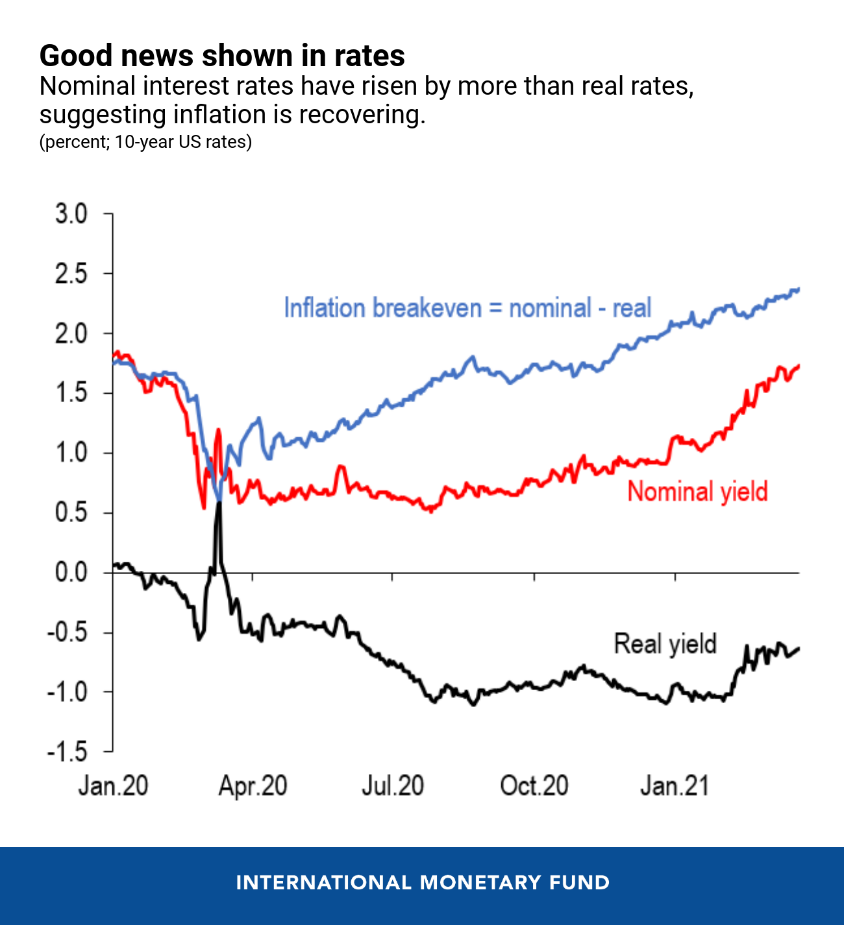

La buena noticia es que el aumento de las tasas en Estados Unidos se ha visto impulsado en parte por la mejora de las perspectivas de vacunación y el fortalecimiento del crecimiento y la inflación. Tanto las tasas de interés nominales como las reales han aumentado, aunque los rendimientos nominales han aumentado más, lo que sugiere que la inflación implícita en el mercado —la diferencia entre los rendimientos de los valores del Tesoro nominal y los indexados a la inflación— se está recuperando. Permitir una modesta inflación ha sido un objetivo de la política monetaria relajada.

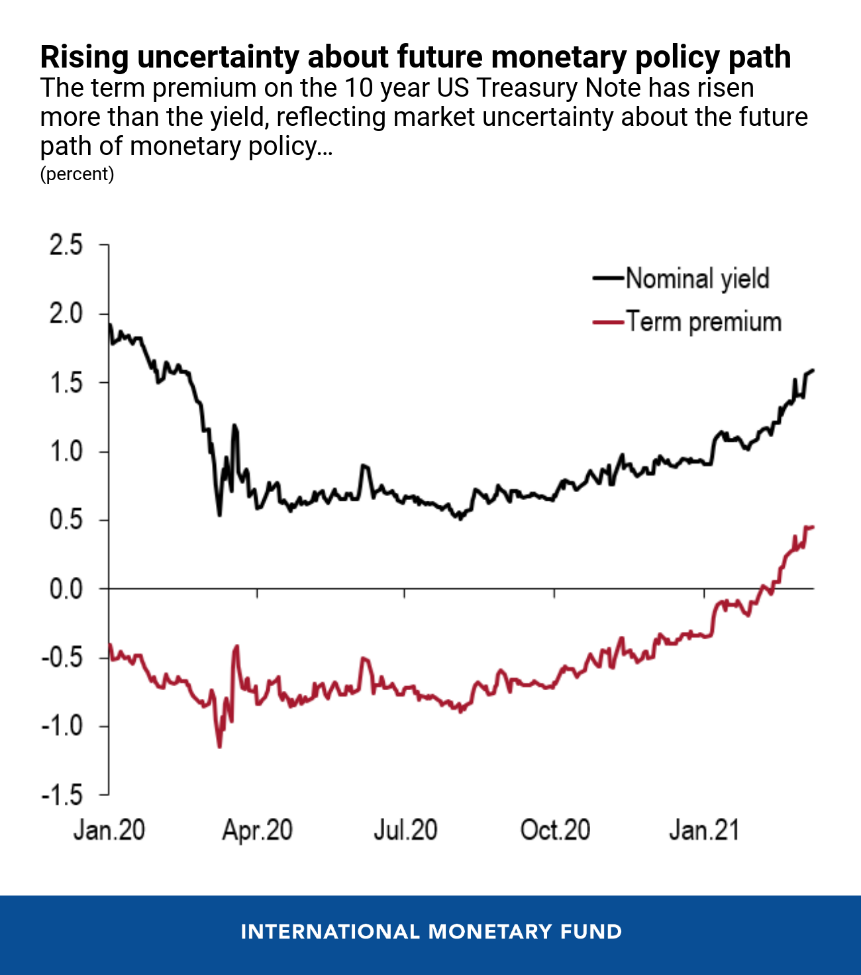

La mala noticia es que el aumento puede reflejar incertidumbre sobre la trayectoria futura de la política monetaria y posiblemente preocupaciones de los inversores sobre el aumento de la oferta de deuda del Tesoro para financiar la expansión fiscal en los Estados Unidos, como se refleja en las primas a plazo en fuerte aumento (compensación de los inversores por riesgo de tipo de interés). Los participantes del mercado están comenzando a enfocarse en el momento en que la Reserva Federal reduce sus compras de activos, lo que podría impulsar las tasas a largo plazo y los costos de financiamiento más altos, alimentando así un endurecimiento de las condiciones financieras, especialmente si está asociado con una disminución en los precios de los activos de riesgo .

Implicaciones globales

Para ser claros, las tasas globales siguen siendo bajas según los estándares históricos. Pero la velocidad del ajuste de las tasas puede generar una volatilidad no deseada en los mercados financieros mundiales, como se vio este año. Los precios de los activos se valoran sobre una base relativa, y el precio de cada activo financiero, desde un simple préstamo hipotecario hasta bonos de mercados emergentes, está directa o indirectamente vinculado a las tasas de referencia estadounidenses. La rápida y persistente subida de tipos de este año ha ido acompañada de un aumento de la volatilidad, con el riesgo de que dichas fluctuaciones se intensifiquen.

Cualquier aumento abrupto e inesperado de las tasas en los Estados Unidos puede traducirse en un endurecimiento de las condiciones financieras, ya que los inversores cambian al modo de «reducir la exposición al riesgo, proteger el capital». Esto podría ser una preocupación para los precios de los activos de riesgo. Las valoraciones parecen estiradas en algunos segmentos de los mercados financieros y las vulnerabilidades siguen aumentando en algunos sectores.

Hasta ahora, las condiciones financieras globales en general se han mantenido favorables. Pero en países donde la recuperación es más lenta y donde las vacunas están rezagadas, es posible que sus economías aún no estén preparadas para condiciones financieras más estrictas. Los responsables de la formulación de políticas pueden verse obligados a utilizar políticas monetarias y cambiarias para compensar cualquier posible ajuste.

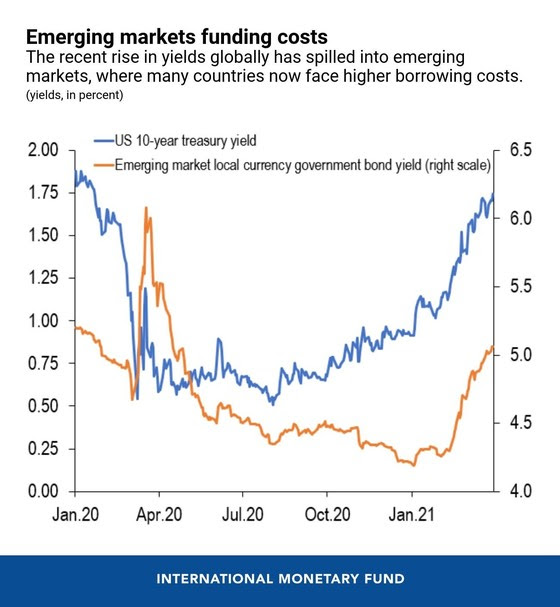

Si bien los rendimientos de la deuda pública también han aumentado algo en países de Europa y otros lugares, aunque menos que en Estados Unidos, la mayor preocupación proviene de los mercados emergentes, donde el apetito por el riesgo de los inversores puede cambiar rápidamente. Dado que muchos de esos países enfrentan grandes necesidades de financiamiento externo, un endurecimiento repentino de las condiciones financieras mundiales podría amenazar su recuperación posterior a la pandemia. La reciente volatilidad de los flujos de cartera hacia los mercados emergentes es un recordatorio de la fragilidad de estos flujos.

Satisfaciendo las necesidades del mañana

Si bien varias economías de mercados emergentes tienen reservas internacionales adecuadas y los desequilibrios externos son generalmente menos pronunciados como resultado de la gran compresión de las importaciones, algunas economías de mercados emergentes pueden enfrentar desafíos en el futuro, especialmente si aumenta la inflación y los costos de endeudamiento continúan aumentando. Los rendimientos en moneda local de los mercados emergentes han aumentado significativamente, impulsados principalmente por un aumento en las primas por plazo. Nuestra estimación es que un aumento de 100 puntos básicos en las primas por plazo de EE. UU. Está asociado, en promedio, con un aumento de 60 puntos básicos en las primas por plazo de los mercados emergentes. Muchos mercados emergentes tienen necesidades financieras considerables este año, por lo que están expuestos al riesgo de tasas más altas una vez que refinancian deuda y financian grandes déficits fiscales en los próximos meses. Los países que se encuentran en una posición económica más débil, por ejemplo debido al acceso limitado a las vacunas, también pueden enfrentar salidas de cartera. Para muchas economías de mercado fronterizas, el acceso a la financiación sigue siendo una preocupación primordial dado el acceso limitado a los mercados de bonos.

A medida que los países ajustan las políticas para superar la pandemia, los principales bancos centrales deberán comunicar cuidadosamente sus planes de políticas para evitar un exceso de volatilidad en los mercados financieros. Es posible que los mercados emergentes deban considerar medidas de política para abordar el endurecimiento excesivo de las condiciones financieras internas. Pero deberán tener en cuenta las interacciones de las políticas y sus propias condiciones económicas y financieras, ya que hacen uso de la intervención monetaria, fiscal, macroprudencial, de gestión de los flujos de capital y del tipo de cambio.

El apoyo continuo a las políticas sigue siendo necesario, pero también se necesitan medidas específicas para abordar las vulnerabilidades y proteger la recuperación económica. Los formuladores de políticas deben apoyar la reparación del balance, por ejemplo, fortaleciendo la gestión de activos no redituables. La reconstrucción de los colchones en los mercados emergentes debería ser una prioridad política para prepararse para una posible modificación de los precios del riesgo y una posible reversión de los flujos de capital.

A medida que el mundo comience a pasar página sobre la pandemia de COVID-19, los responsables de la formulación de políticas seguirán siendo probados por una recuperación asincrónica y divergente, una brecha cada vez mayor entre ricos y pobres y mayores necesidades de financiamiento en medio de presupuestos restringidos. El Fondo sigue dispuesto a respaldar los esfuerzos políticos de sus países miembros en el período incierto que se avecina.

Tobias Adrian es Consejero Financiero y Director del Departamento de Mercados Monetarios y de Capital del FMI.