Por Arnoud Boot, Peter Hoffmann, Luc Laeven, Lev Ratnovski

La industria financiera está experimentando un rápido cambio tecnológico. Los bancos tradicionales se enfrentan a la competencia de las empresas emergentes en línea sin sucursales físicas.

Las redes sociales y otras plataformas digitales se están expandiendo hacia los pagos y el crédito. El aumento en la demanda de servicios digitales provocado por COVID-19 está acelerando esta transformación.

La confluencia que estamos presenciando está impulsando la innovación fintech y plantea preguntas importantes. ¿Cuáles son los aspectos transformadores de la innovación financiera reciente que pueden desarraigar las finanzas tal como las conocemos? ¿Qué nuevos desafíos políticos traerá la transformación de las finanzas?

Una investigación reciente del personal técnico del FMI y el BCE distingue dos áreas de innovación financiera. Uno es la información: nuevas herramientas para recopilar y analizar datos sobre los clientes, por ejemplo, para determinar la solvencia. Otro es la comunicación: nuevos enfoques para las relaciones con los clientes y la distribución de productos financieros. Sostenemos que cada dimensión contiene algunos componentes transformadores.

Nuevos tipos de información

La innovación de información más transformadora es el aumento en el uso de nuevos tipos de datos provenientes de la huella digital de las diversas actividades en línea de los clientes, principalmente para el análisis de solvencia.

La calificación crediticia utilizando la denominada información sólida (ingresos, tiempo de empleo, activos y deudas) no es nada nuevo. Normalmente, cuantos más datos estén disponibles, más precisa será la evaluación. Pero este método tiene dos problemas. En primer lugar, la información sólida tiende a ser “procíclica”: impulsa la expansión del crédito en los buenos tiempos, pero exacerba la contracción durante las recesiones.

El segundo y más complejo problema es que ciertos tipos de personas, como los nuevos empresarios, los innovadores y muchos trabajadores informales, pueden no tener suficientes datos disponibles. Incluso un expatriado bien pagado que se muda a los Estados Unidos puede verse atrapado en el enigma de no obtener una tarjeta de crédito por falta de historial crediticio y no tener un historial crediticio por falta de tarjetas de crédito.

Fintech resuelve el dilema tocando varios datos no financieros: el tipo de navegador y hardware que se usa para acceder a Internet, el historial de búsquedas y compras en línea. Investigaciones recientes documentan que, una vez impulsadas por inteligencia artificial y aprendizaje automático, estas fuentes de datos alternativas son a menudo superiores a los métodos tradicionales de evaluación de crédito y pueden promover la inclusión financiera, por ejemplo, permitiendo más crédito a los trabajadores informales y a los hogares y empresas en zonas rurales áreas.

Nuevos canales de comunicación

La innovación en la comunicación está impulsada por la variedad de plataformas digitales en las redes sociales, la comunicación móvil y las compras en línea que han penetrado gran parte de la vida cotidiana de los consumidores, aumentando así su huella digital y los datos disponibles. Plataformas como Amazon, Facebook o Alibaba incorporan cada vez más servicios financieros a sus ecosistemas, lo que permite el surgimiento de nuevos proveedores especializados que compiten con los bancos en pagos , gestión de activos y provisión de información financiera.

La tecnología vuelve a impulsar una tendencia existente. El cambio de las visitas en persona a las sucursales bancarias a la comunicación remota en línea generalmente mejora la comodidad del cliente y hace que la intermediación financiera sea más rentable. También impulsa la competencia geográfica entre los bancos, que ahora pueden atender a clientes más distantes.

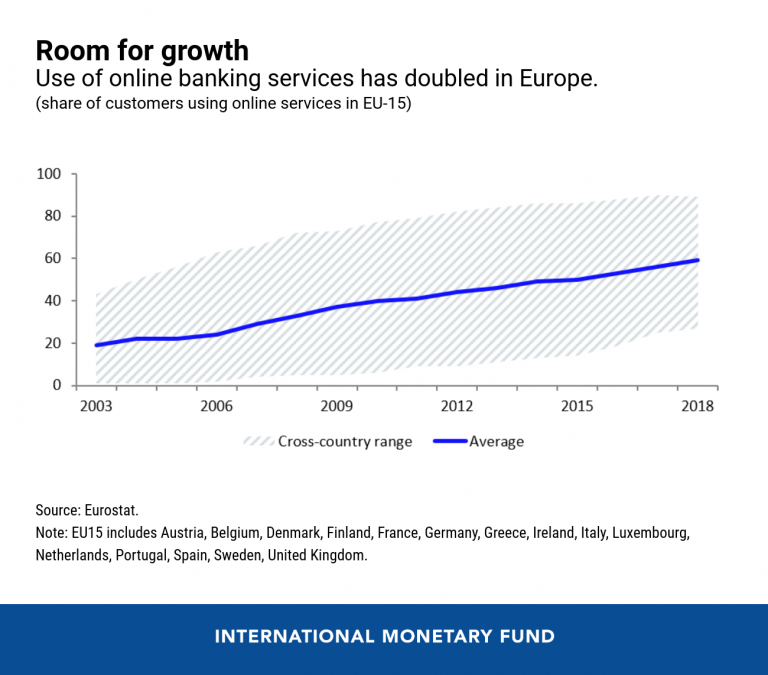

Los efectos de la transformación digital son poderosos para el sector financiero, que ya es la industria que más depende de las computadoras. A esto se suma la duplicación del uso de la banca en línea que se ha registrado en las últimas dos décadas en las 15 economías más grandes de la Unión Europea. Y con un uso promedio del 50 por ciento, todavía tiene un espacio significativo para crecer.

Desafíos políticos

Ese potencial de crecimiento garantiza que la innovación digital en información y comunicación se profundizará aún más y dará lugar a nuevas prioridades en varios ámbitos políticos. La regulación prudencial enfrenta quizás los desafíos más importantes. Los reguladores deben evaluar los riesgos operativos de las nuevas tecnologías de préstamos y modelos comerciales que enfrentan su primera prueba de estrés en la vida real durante la recesión de COVID-19.

Otros riesgos también son importantes: más riesgos de ciberseguridad (las instituciones financieras y los clientes que utilizan más servicios en línea crean nuevas oportunidades potenciales para los delincuentes) y el arbitraje regulatorio (adaptar los modelos comerciales para reducir la supervisión regulatoria). Para abordar todos estos desafíos, las agencias reguladoras deben asegurarse de que su experiencia coincida con la de la industria, algo históricamente difícil que puede volverse aún más difícil a medida que ingresa más talento a la esfera de la tecnología financiera y se acelera el ritmo de la innovación.

El entorno de la política monetaria también cambiará. El sesgo procíclico de la información sólida (que exacerba los altibajos) podría requerir que los bancos centrales sean más “contracíclicos” (es decir, que puedan compensar en exceso con medidas de estimulación o enfriamiento más fuertes de lo que justificaría la evolución económica real). Será necesario comprender plenamente los nuevos canales de transmisión de la política monetaria. Y, a medida que los nuevos actores hacen que los bancos sean menos relevantes para el sistema financiero, es posible que los bancos centrales necesiten ajustar su caja de herramientas de implementación de la política monetaria, permitiendo potencialmente el acceso de entidades no bancarias a líneas de liquidez e incorporándolas en sus operaciones.

Otras áreas críticas incluyen la política de competencia, para abordar las tendencias monopolísticas de las grandes plataformas digitales, relacionadas con los efectos de red y la tendencia natural a converger en unas pocas plataformas grandes; y políticas de datos para garantizar la privacidad del consumidor y la recopilación, el procesamiento y el intercambio de datos eficientes y seguros.

En general, si bien gran parte del progreso tecnológico en las finanzas es evolutivo, su ritmo se acelera rápidamente. El potencial de Fintech para llegar a más de mil millones de personas no bancarizadas en todo el mundo, y los cambios en la estructura del sistema financiero que esto puede inducir, pueden ser revolucionarios.

Los gobiernos deben seguir y apoyar cuidadosamente la transición tecnológica en las finanzas. Es importante ajustar las políticas en consecuencia y mantenerse a la vanguardia.

Arnoud Boot es profesor de finanzas en la Universidad de Ámsterdam, Peter Hoffmann y Luc Laeven son economistas del Banco Central Europeo y Lev Ratnovski es economista del FMI (actualmente de licencia) adscrito al Banco Central Europeo. El blog se basa en un documento de trabajo del FMI, «Intermediación financiera y tecnología: ¿Qué es viejo, qué es nuevo?» publicado en agosto de 2020.