El lavado de dinero plantea un riesgo para la estabilidad del sector financiero. Frenar los ingresos ilícitos transfronterizos exige un esfuerzo global unido y enfoques innovadores.

Pierre Bardin , Antoine Bouveret , Grace Jackson , Maksym Markevych

Los delitos financieros transfronterizos llegaron para quedarse. Mientras que en todas partes la gente disfruta de la comodidad de un sistema financiero conectado globalmente, los delincuentes explotan esta intrincada red para mover fondos ilícitos a través de las fronteras y evadir su captura.

A medida que estos delincuentes protegen su riqueza mal habida derivada de la evasión fiscal, la corrupción y el tráfico de drogas, entre otros, los delitos financieros prosperan. Ninguna institución financiera o país es inmune.

Los escándalos de blanqueo de dinero provocaron quiebras bancarias y conmocionaron a los países. En última instancia, la sociedad paga el costo a través de una erosión de la confianza en la integridad del sistema financiero, lo que a menudo lleva a los contribuyentes a subsidiar a los bancos en quiebra y limitar el acceso de los clientes al crédito.

Los bancos, como guardianes del sistema financiero, luchan incesantemente contra el lavado de dinero y la financiación del terrorismo.

Pero los esfuerzos nacionales contra el lavado de dinero se centran principalmente en los riesgos internos y, como resultado, a menudo quedan rezagados.

Los reguladores bancarios también desempeñan un papel crucial, pero a menudo no hacen el mejor uso posible de los recursos limitados, y los enfoques divergentes obstaculizan una colaboración global eficaz.

Nuestros hallazgos revelan que combatir el lavado de dinero está más allá de la capacidad de cualquier nación por sí sola y que los países deben innovar juntos para encontrar una solución.

Seguimiento de los ingresos del delito

El personal del FMI está constantemente ampliando el conjunto de herramientas para ayudar a los miembros del Fondo a centrarse en los flujos ilícitos transfronterizos.

Utilizando tecnologías de aprendizaje automático y análisis de datos, analizamos los movimientos financieros, obtenemos información sobre el panorama global e identificamos indicadores de posibles escenarios macrocríticos de lavado de dinero.

Nuestro análisis se incluye en los controles de salud anuales de las economías miembros del FMI (por ejemplo, la consulta del Artículo IV de Singapur de 2022 ) y en el Programa de Evaluación del Sector Financiero (por ejemplo, el FSAP del Reino Unido en 2022 ).

Al colaborar con los países nórdicos y bálticos, utilizamos estas herramientas para mejorar la comprensión de los países sobre los flujos financieros inusuales que justifican un escrutinio.

Estas herramientas mejoran la capacidad de los países para detectar posibles flujos financieros ilícitos y centrarse en las amenazas emergentes.

La colaboración también permite a los países identificar y conectar amenazas transfronterizas de lavado de dinero y financiación del terrorismo aparentemente desconectadas.

Seguir el dinero también implica considerar los países elegidos por los delincuentes para limpiar ganancias ilícitas.

Esto permite a las agencias clave contra el lavado de dinero desarrollar medidas para mejorar el escrutinio de transacciones inusuales que pasan por sus sistemas financieros y se originan en jurisdicciones de alto riesgo.

Conociendo el punto de ruptura

Si bien el enfoque del Fondo en la macroeconomía y el vínculo entre la estabilidad financiera y los riesgos de integridad financiera está bien establecido en todo nuestro trabajo, nuestro proyecto con los países nórdicos y bálticos amplía aún más nuestros esfuerzos para cuantificar mejor el impacto de los shocks del lavado de dinero en la estabilidad financiera.

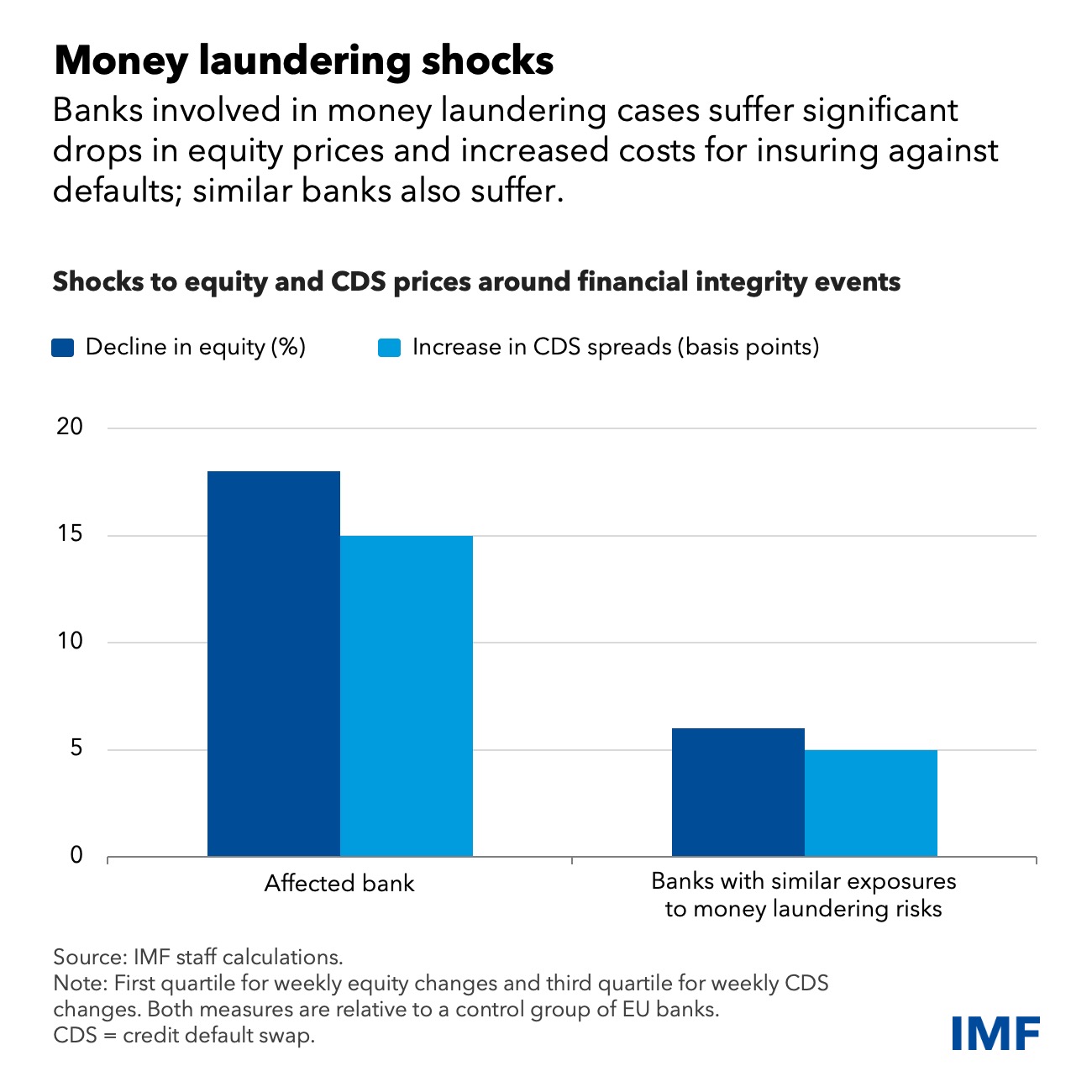

El examen de los datos relacionados con los casos regionales de lavado de dinero revela un patrón revelador: los bancos que enfrentan preocupaciones sobre la integridad financiera sufrieron fuertes caídas en el precio de sus acciones, elevados riesgos crediticios percibidos y caídas en los depósitos que afectaron su liquidez.

Además, los shocks del lavado de dinero provocaron caídas en los precios de las acciones y aumentaron el costo de asegurarse contra un incumplimiento corporativo, como lo demuestran los precios de los swaps de incumplimiento crediticio. Y eso es sólo lo que ocurrió a nivel de banco individual.

Si se analiza el impacto regional, se observan importantes efectos indirectos que afectaron a otros bancos regionales clave, lo que indica una dinámica de contagio entre los bancos afectados y sus contrapartes.

Ayudando al portero

Desde una perspectiva más amplia, nuestro estudio de los marcos de supervisión dentro de la región nórdico-báltica generó recomendaciones tanto a nivel nacional como regional.

Como principales guardianes del sistema financiero, los bancos deben prevenir y detectar el lavado de dinero. Los delincuentes encuentran atractivos a los bancos debido a sus extensas redes transfronterizas, vínculos interbancarios y productos y servicios que los exponen al riesgo de lavado de dinero. Una tendencia paralela y sin fronteras es el aumento de los criptoactivos, que ofrecen transferencias globales rápidas y atractivas para los delincuentes.

Por eso es imperativo que los reguladores nacionales que supervisan los esfuerzos de los bancos contra el lavado de dinero sean capaces de mirar el panorama más amplio al supervisarlos. Ante la falta de un mecanismo de supervisión global, los supervisores deben ampliar su perspectiva, examinando los riesgos de los no residentes y las contramedidas contra el lavado transfronterizo. Esto exige una colaboración internacional más estrecha, punto destacado por el personal técnico del FMI (por ejemplo, la consulta del Artículo IV de la zona del euro).

De cara al futuro, si bien están surgiendo buenas prácticas en la recopilación y el análisis de datos de transacciones transfronterizas, el sistema bancario integrado exige una mayor recopilación de datos transfronterizos para comprender mejor y mitigar estos riesgos. Las soluciones tecnológicas pueden ayudar a analizar esta información para crear una imagen regional para esfuerzos de supervisión específicos, incluidas iniciativas multinacionales. Los países también deberían intercambiar datos sobre incidentes de lavado de dinero, al tiempo que profundizan en la necesidad de que los bancos refuercen las reservas de capital contra las pérdidas asociadas.

Los reguladores también deberían monitorear atentamente a los nuevos participantes en las finanzas internacionales, como los proveedores de servicios de criptoactivos, con un escrutinio ajustado al riesgo. Dada la naturaleza global de estos proveedores, la cooperación transfronteriza también sigue siendo clave aquí.

La conclusión es que un análisis continuo del impacto de la integridad financiera en la estabilidad puede fortalecer el sistema financiero global contra los shocks del lavado de dinero.

Volviendo al proyecto nórdico-báltico, la narrativa de la región sirve como advertencia: “Invierta en medidas preventivas y de mitigación antes de que el escándalo esté a su puerta”. Actualmente, el compromiso de prevenir el lavado de dinero en la región es una prioridad en los más altos niveles de los diferentes gobiernos involucrados.

— Este blog y el proyecto nórdico-báltico fueron supervisados por Chady El-Khoury y reflejan contribuciones de Alexander Malden, Santiago Texidor Mora e Indulekha Thomas, con la ayuda de Grant Riekenberg.

FMI